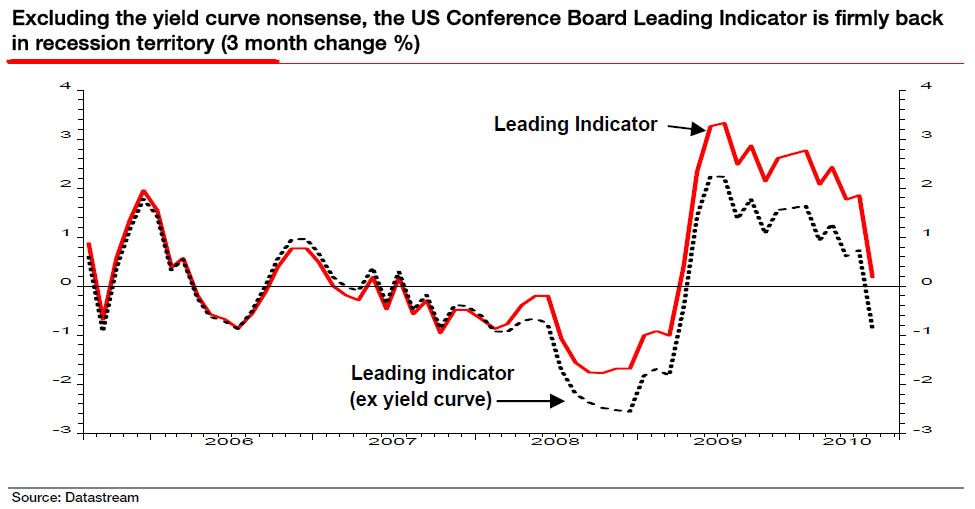

可是现在联邦储备委员会把短期利率压低在几乎为零,在长期国债不可能为是负利息的情况下,长期利率与短期利率的利差就失去了它的预告作用. 如果排除利差这个成分的话, CBLI 已经在预示着经济衰退:

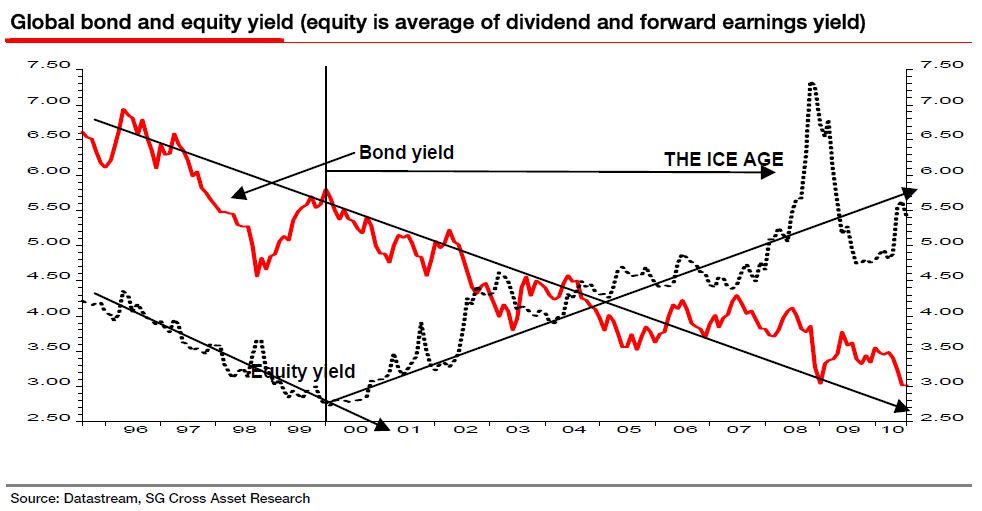

目前在金融市场上的一个大趋势是,主要资金流出股票转而流入债券,所以债券的价格上升,而股市的价格下降,造成的结果是压低了债券的利率,提高了股票的分红与股价的比率:

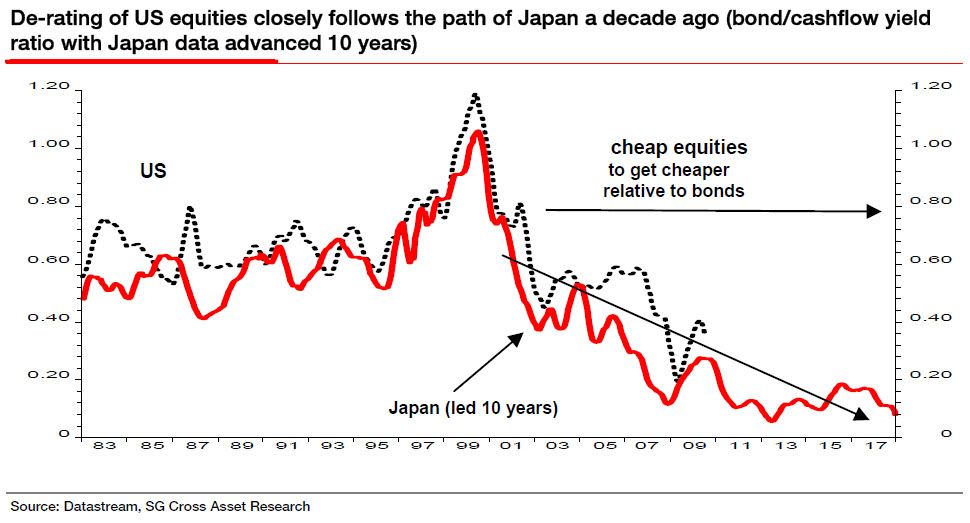

也许有人会说,既然债券的价格高,而股票的价格低,那我就卖掉债券去买股票. 但是真正的大趋势要想逆转是需要很长很长时间的. 下面显示的是美国股市滞后日本十年的图表,可以说是亦步亦趋,所谓"便宜"的股票越来越便宜:

在金融市场上(股票或者是房地产)逆水行舟企图抄底的人一般都有着目光短浅和耐心不足的倾向,往往发生的情况是,在他们钟爱的资产价格刚刚低了一些的时候,就急不可待的进场抄底,结果抄底抄在了半山腰,之后面临的是许多年的被套牢,如果使用金融杠杆的话,最后甚至是倾家荡产.

在痛苦指数日益上升的情况下,更大的傻瓜们的做法是越低越买(AVERAGE DOWN),企图拉低成本. 可是金融大趋势就像洪流一样,不达到超出任何人想象的地步不算完. 长年被套牢的人当中,性格上软弱的人往往会半途而废,认输了事,固执己见的人会找出各种理由来自我安慰,在漫长的等待回本的时间里,损失的机会成本更使他雪上加霜.

我在以前写的播客里曾经列举了几个抄底抄在了半山腰,最后彻底失败的例子:

"其实波动率(volatility)就是风险和危机的化名词。那些在危机中垮掉的人(无论使用量化或非量化模型)都有一个共同的特点,就是只考虑“正常”情况下的风险,而不去想如何应对最坏的情况,因为他们认为最坏的情况不会发生,或者发生的几率很小,或者即使发生也不会落在他们头上。例如前文所讲到的英国人刘易斯和基金经理大卫德里曼,“房利美、 Bear Stearns 有美国政府在后面撑腰呀,股票能坏到哪里去呢?”结果就真的破产了。有些股民喜欢买股价很低的股票、抢反弹,“几毛钱的股票还能跌到哪里去?”告诉你,股价不跌到零不算完,历史上跌到零的股票数不胜数,摘牌后股民再也看不到了,就以为压根儿不存在。

那其中有些人其实很聪明,但性格里有刚愎自用、固执己见的症状,坚信自己永远是正确的,帐户暴仓是市场出了问题。例如前面提到的长期资本管理公司的总裁 John Meriwether,1998年做垮了LTCM之后,在1999年又筹集了2亿5千万美元的资金,用同样的套利模型做类似的交易,只是融资杠杆小了点。不幸的是(也是意料之中的),新的对冲基金在2007-2008年的危机中又赔掉了44%的钱,2009年终於彻底关门了。

还有一个以前大名鼎鼎的人,名字是 Victor Niederhoffer,本科在哈佛大学攻读统计学和经济学,芝加哥大学的博士,加州伯克利大学的金融教授,还是个明星壁球运动员,五次获得美国冠军。他早期的交易业绩引起了索罗斯的注意,1982-1990年间, Niederhoffer 成为了索罗斯的合伙人,全权管理债券和外汇交易。索罗斯甚至让他的儿子跟着 Niederhoffer 学习怎么做交易。1997年,Niederhoffer 花费一亿美元买进泰国银行股,理由是泰国银行的股价在亚洲金融危机中已经下降到很低的程度了,他认为泰国政府不会让这些银行破产。1997年10月27日,道琼斯工业指数狂降554点(7.2%), Niederhoffer 的基金帐户暴仓了,输光了一切。1998年,他抵押了自己的豪宅、卖掉了古董银器收藏品,重起炉灶又建立了一个基金。从2001年至2006年,借用融资杠杆、他每年的平均回报率是50%。正当他的基金开始获得对冲基金界首奖的时候,2007年金融危机来了,他的基金在很短的时间里下降了超过75%,赔掉了前面所赚到的大部分钱。2007年9月, Niederhoffer 再次关掉了他的对冲基金。

说到这儿,你注意到那些做空波动率的基金的特征了吗?对了,就是风平浪静的时期似乎总是赚钱,有时候借用融资杠杆赚的还蛮多。可是危机一来,马上就整个垮掉了,他们是惧怕风险的人。然而有市场就有风险和危机,所以这些人在市场里呆不长久。而做多波动率的人喜欢和风险做朋友,我们在市场波澜不惊的时候,心平气和地甘愿付出小赔的代价,以换得在市场有风险和危机的时候大赚,对别人来说最坏的市场反而是我们的天堂,如果愿意,我们可以永远地把这场游戏玩下去,并且筹码会越滚越多。这就是做空波动率和做多波动率两种策略的根本区别,你愿意做哪一种?"

http://blog.wenxuecity.com/blogview.php?date=201002&postID=739

=========

欢迎造访 murmur.on.hudson 的博客:

依据事实数字,把握市场脉搏,运筹金融世界。

http://blog.wenxuecity.com/myindex.php?blogID=48731

选择“Disable on www.wenxuecity.com”

选择“Disable on www.wenxuecity.com”

选择“don't run on pages on this domain”

选择“don't run on pages on this domain”