对于之前抱怨股市估值过高的投资者来说,上周大跌创造了一个好机会。经历本轮大跌后,全球股市的高估值有所下降,显得更具有吸引力。

ENLARGE股市在上周重挫后出现连续两个交易日的反弹。图为周一纽约证交所交易大厅的交易员。 图片来源:MICHAEL NAGLE/BLOOMBERG NEWSJON SINDREU2018年 02月 13日 11:29评论

对于之前抱怨股市估值过高的投资者来说,上周突然大跌创造了一个好机会。

尽管全球经济增长、投资者对企业盈利能力较为乐观,但美国主要股指上周下跌逾5%,创下两年多来最大单周跌幅。分析师把本轮股市大跌归因于针对低波动性和债券收益率上升的一连串失败押注。债券收益率攀升令股市相对于低风险国债而言显得吸引力不足。

分析师和投资者称,这有点麻烦,因为从历史标准来看股市市盈率已处于较高水平。这意味着,即便分析师预计上市公司将继续实现强劲的利润,它们的股票看起来仍比较昂贵。

Newton Investment Management多资产投资组合经理Paul Flood说,他们已多次在研究报告中提到对债市和股市估值的担忧,之前,许多投资者已开始把“完美定价”(priced to perfection)视为股市未来唯一可能的出路。

上周股市大幅回调可能在一定程度上减轻了这种担忧。不过这轮下跌并未改变分析师对经济和企业利润的乐观看法。

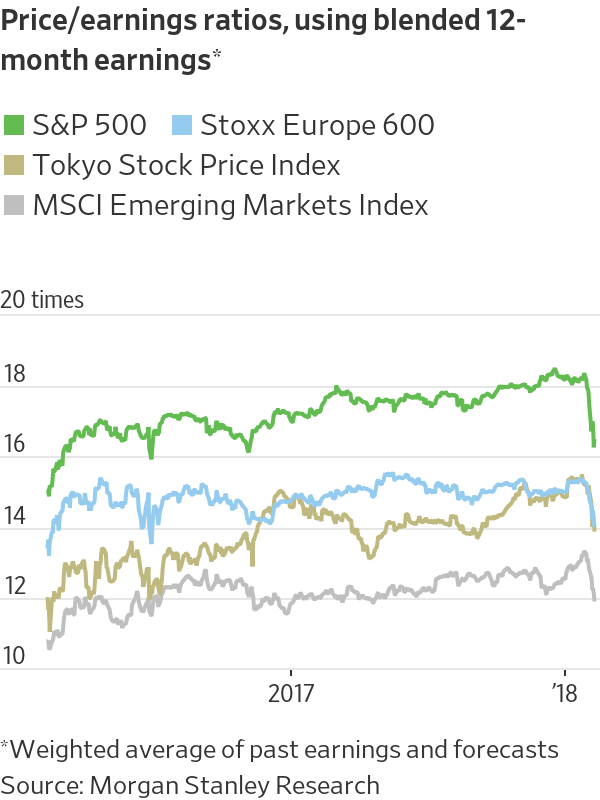

摩根士丹利(Morgan Stanley)的数据显示,标普500指数目前的市盈率为16.5倍,低于两周前的18.1倍,同时也更接近标准500指数15倍的10年市盈率均值。摩根士丹利的市盈率计算是结合了标普500指数成份股公司过去的利润情况与未来一年的利润预期。

欧洲、日本和新兴市场股市的市盈率也出现了与美股差不多相同幅度的下降,尽管在本轮大跌前这些地区股市的估值比美股要低。

即便估值下降,美国债券收益率上升的前景依然是股票投资者的一个顾虑,尤其是那些认为通胀上升幅度将超出此前预期的投资者。通胀率上升可能会促使各国央行以更快速度收紧政策。

但股市也已较国债市场取得了少许优势。标普500指数另一个衡量估值的指标目前已经攀升至2000年来长期平均水平的上方。该指标用于计算投资者投资股票而非通胀挂钩债券所获得的额外回报。

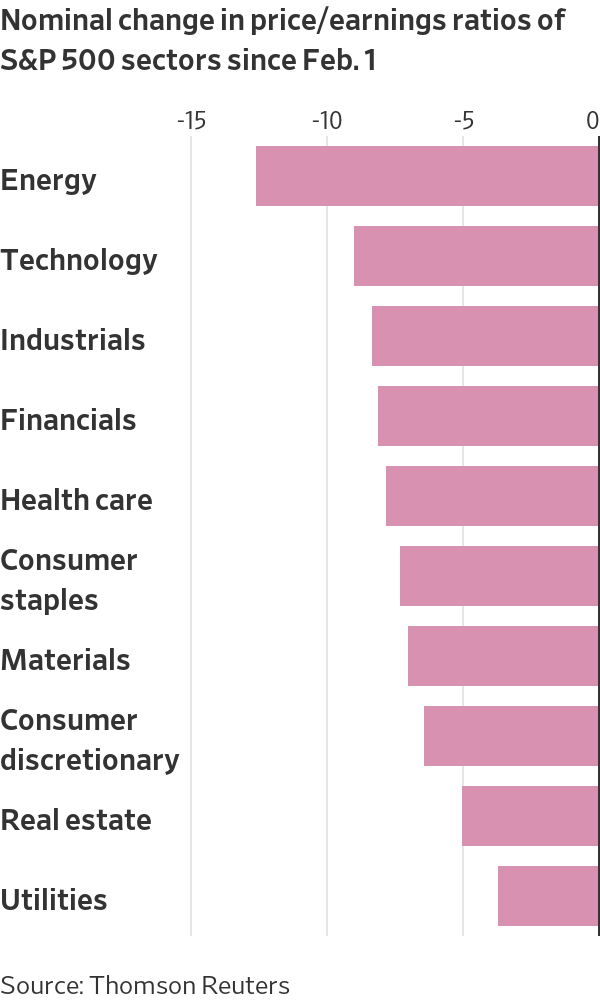

一些分析师表示,美股的抛售遍布大部分企业部门,进一步证明此次下跌是由于投资者匆忙止损而引起的做空波动所触发。这意味着投资者没有选择性,那些可能从近期债券收益率上升中受益的公司(如银行)也在抛售之列。

等待逢低买进的投资者通常会任由股市自由回落,而不会立即入市,以等待合适时机大量买进更廉价股票。但上周五收高后,全球股市周一再次上扬,表明一些资金管理公司已准备吸纳这些估值更低的个股。

摩根士丹利的股票策略师们在周一的研究报告中对客户表示,买进的时机来了。他们主张逢低买进时要有耐心,并称目前衡量股票估值的指标对于有自制力的买家具有足够吸引力。

许多投资者指出,如果是在一段时期的市场乐观人气后出现的突然暴跌,那么股市通常会很好地回暖。一个典型案例就是1987年的黑色星期一事件,当时道指暴跌22.6%,创下历史最差单日表现,但随后该指数连续上涨数年。

Independent Advisor Alliance首席投资长Chris Zaccarelli表示,如果以往的经验可以借鉴,那么大多数牛市都是因为经济陷入衰退而告终,而不是因为股市估值过高。