2014年,《巴伦周刊》的卖方咨询师们都一致预测:2015年标准普尔500指数会出现两位数的增长。预测的结果肯定是错了。如今,这些咨询师又站了出来,连续第二年继续预测到2016年12月31日,股市大盘将上涨200点,至2220点。

…然而,我们更倾向于选择市场分析机构Prerequisite Capital Management所持的相反观点。Prerequisite Capital Management认为,2016年债券(通缩)而不是股市(通胀)才是值得投资的对象。

Prerequisite Capital Management持此观点的理由如下:

1、去杠杆化过程可以说尚未开始:不管是发达经济体,还是新兴市场的去杠杆化都未开始。

2、资本分配不当&过量供应:这主要是由下面两个原因引起的(a),资本的成本保持在低位的时间太长了,(b)政策让储蓄&投资(全球经常性账户)不平衡持续的时间要长很多,如果没有这些政策,储蓄&投资不平衡不会持续这么长的时间。

3、人口组成因素带来的逆风:老龄化人口。

4、资本支出见顶,信贷条件正在收紧:正在变得恶化的信贷息差,贷款员调查显示商业贷款的标准正在收紧。

5、盈利周期出现转折:无论是在全球还是在美国,盈利和利润率都开始压缩。

6、股票回购的潮水退去:越来越多的人意识到企业的不负责任。

7、全球资本流动转变:过去12个月内资本流动模式出现了实质性的转变,代表了过去7到15年内形成的一种市场的“放松”,这会产生不稳定性,尤其是在新兴市场(在接下来的一年,银行危机和其它冲击会带来很高的风险)。全球贸易也出现了疲弱。

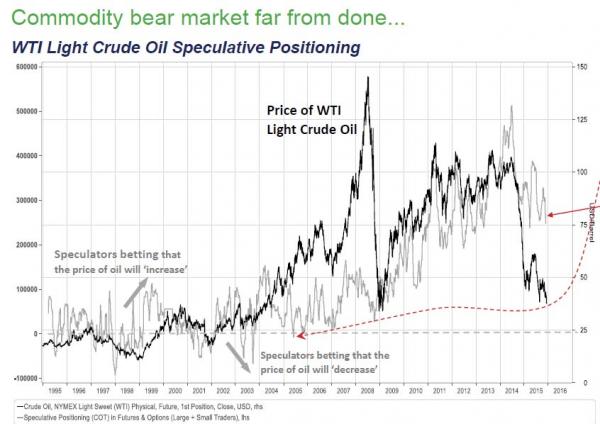

8、市场上普遍盛行的对更高收益的预期:ZEW调查显示,对通胀率和利率的预期达到了最高的乐观程度,针对关键大宗商品市场的‘后期’熊市心理仍然缺失(猛烈加剧的供应势头仍然在巩固下行的趋势,尤其是能源和工业金属领域)

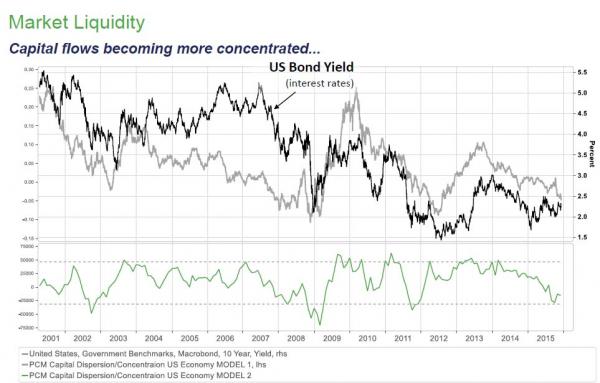

9、流动性仍在下跌(结构和战术上的流动性):全球范围内更广泛的流动性仍在收紧(压倒性的流动性供应)。

10、投机性仓位持有的债券严重不足:对国债多年的累积持有会带来更强劲的‘商业表现’,这一情况仍在持续。市场对债券几十年内出现上升的‘后期’牛市心理(持有不足)仍然缺失。

11、地缘政治恶化,不断增加的贸易壁垒在边际增长。

12、美联储和央行们陷入了困境:美联储和央行过度的依赖于低利率政策(过去几十年)和量化宽松(过去7年),它们被困住了。由于公共和私人领域施加的极端的财政限制,美联储和央行们如今无法去解除这些措施。

此外,我们还推出了一些图表,说明了为何《巴伦周刊》的“专家”们应该去看好国债。

首先就是收紧的贷款条件。Prerequisite认为,收紧的放贷条件意味着“我们可能将会看到债券的价格走得更高”

图:美国金融条件

此外就是保证金的滚动。利润和债务“增加了这样一个可能性,美国的股市周期确实是在衰退,纽约证券交易所的保证金债务同样的将会从这里下跌。(这对国库债券来说通常会带来看牛行情)”。

图:美国股市

PCM指出,资本流动——也就是全球外汇储备增长对全球经济增长——减弱了。他们表示,“全球外汇储备的收缩更加显示了全球资本流动的‘体制改变’,这会给世界市场和经济体带来不断增长的不稳定性,导致近期风险增加。

全球金融条件(资本流动出现了明显的转变)

全球外汇储备与全球股市走势对比(左图)

全球外汇储备与全球国内生产总值增长走势对比(右图)

接下来就是大宗商品中的投机仓位。一个简单的相关性显示,投机性仓位仍然在持很强的看涨态度,这也解释了为何能源行业会出现极高的预期市盈率倍数。

图:大宗商品的熊市还远未完结

再有就是对资本流动的观察变得越来越集中:“当金融条件改善,资本流动倾向于在经济体内和资本市场内“分散”更多(上升的灰线和绿线)。然而,当市场条件变得越来越有挑战性,或者是市场参与者开始感到担忧,资本将不会分散,而是会集中在一些关键的领域(下落的灰线和绿线)。

市场流动性(资本流动变得越来越集中)

PCM的主要观点:

●我们认为我们还没看到债券的顶峰。此外,我们还选摘了一段Sidney Homer的话,阐述了此前债券出现数十年高峰时的市场情绪。

‘后期’牛市心理仍然缺失

“这是这样一个时期,在这个时期内,这个国家流动资本很大的一部分都在尝试着挤进无风险投资的有限区域。1937-1938年的萧条破坏了那些最顽固乐观主义者最后的希望,他们曾认为1932年只不过是一个传统的危机,美国将最终缓过劲来,重新攀登到繁荣的新高度…二战结束时,一些人认为国债的收益率不可能总是在2.5%。而高达2.5%的利率可能会永远的消失。

——出自Sidney Homer,利率简史

●一些极端的情绪与市场顶峰更一致,但目前这种心理还未在市场上出现(缺失)

●最关键的风险是债券市场开始集体行动惩罚政府政策。然而,我们认为在类似的事情获得势头前,我们仍然还有一段路要走。实际上,为了让政府采取更加极端的政策行动来导致债券市场采取反抗措施,很有可能我们需要看到的是:在政策制定者默许债券价格不断走高,同时默许他们的政策实验超出债券市场所需的阈值,在导致债券市场感到不安前,在政策制定者们的政策实验压倒覆盖了整体的通缩/低增长或是无增长条件前,债券价格出现大幅的升高(在通缩冲击的环境中)。

●由于政治性问题的变化,(不同的政策制定者)开始强制性的“消除”过去7-15年内形成的金融条件,再加上我们在本篇文章中讨论过的一些问题,我们认为,在接下来的一年内,世界范围内的投资者将有可能经历越来越多的“混乱迷惑”。鉴于资本流动可能会不时的出现十分矛盾的情况,投资者经历更多的迷惑需要,也要求投资者对资产组合管理采取更加“主动”的办法。此外,我们还预期流动性会出现更大的摆动,波动性也会增加。实际上,我们即将推出的全球流动性测量办法将会是一个主要的指标。该指标可以对国债市场进行监测以确认(或是预先防止)国债市场中出现的任何有可能的衰落。