硅谷银行(Silicon Valley Bank)暴雷后,影响面持续扩大,受其波及,第一共和银行( First Republic Bank)的股价也在上月遭遇两位数的下跌。知情人士透露,该行当时担心股市空头们可能会加剧它所面临的困境。

彼时的第一共和银行已深受打击,而这些通过押注股价下跌获利的投资者自然不会放过这样的盈利机会。知情人士表示,他们选择继续加大空头仓位,导致这家银行的估值难以恢复。

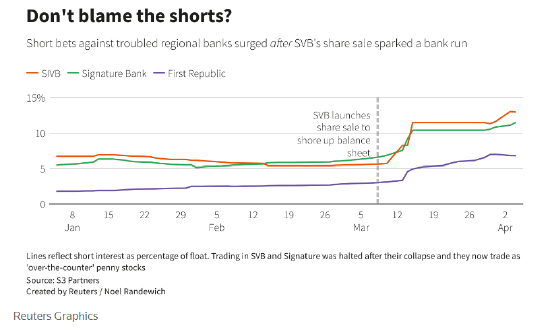

尽管衡量指标有所不同,但随着美国银行(27.84,0.20,0.72%)业的动荡加剧,投资者对第一共和银行的卖空仓位的确有所增加。根据多家数据提供商的测算,当月融券(一种基本的做空手段,指借入股票卖出,期待日后股价下跌后买入股票归还)的比例很低,但到3月31日时就已经达到7%至37%,而整个美股市场的平均融券比例约为3%至5%。

而上月暴雷的硅谷银行和签名银行(0.065,-0.01,-10.22%)(70,0.00,0.00%)(Signature Bank)都表现出相似的模式:随着股价下跌,空头增加,只是强度有所不同。

随着美联储上调利率压低了部分银行持有的长期资产(如住房贷款和政府债券)的价值,美国地区银行的问题在去年开始积聚。部分银行还要面临加密货币和科技公司的挑战。上月,储户疯狂挤兑暴露了底层问题,导致区域银行的股价全线受挫。

空头在多大程度上助推了股市的螺旋式下跌?这个问题再次引发了一场争论:这些卖空者究竟是市场监督者,还是通过别人的痛苦获利的机会主义投资者?就美国银行业危机而言,通过数据以及卖空者及其批评者的言论可以发现,答案或许是二者兼而有之。

“空头其实早在暴雷前几个月就已经向市场发出了准确的警告……硅谷银行的管理方式很危险。”总部位于华盛顿特区的非营利性行业组织Better Markets总裁兼CEO Dennis Kelleher说,“问题在于,一旦暴雷,空头便会因为各种动机而纷纷做空其他银行。”

部分做空者曾公开表达对银行的负面看法,但却拒绝承认他们应当为这些问题负责。

做空者Jim Chanos在3月13日的客户信中表示,投资者去年夏天就已经知道硅谷银行底层资产负债表有问题,他的公司也的确做空了该股,可是直到该行“突然间融资失败时……大家才开始关注”。

第一共和银行和查诺斯拒绝对此置评。签名银行和硅谷银行也没有发表评论。

争议行为

做空是一种有争议的行为。在2008年金融危机期间,这种行为被指加剧了市场波动,并因此被暂时禁止,但收效甚微。事后,一些著名的大空头反而因为对美国房地产市场危机发出预警而备受赞誉。

这场美国区域银行危机始于3月8日,当时,硅谷银行宣布将通过融资填补因为出售证券而出现的近20亿美元资金缺口。受此影响,硅谷银行股价暴跌,储户挤兑。

3月10日,美国监管者接管了这家总部位于加州圣塔克拉拉的银行,但其他银行的股价也因此受到拖累。纽约的签名银行也在3月13日破产。到3月中旬,第一共和银行股价跌幅超过80%。

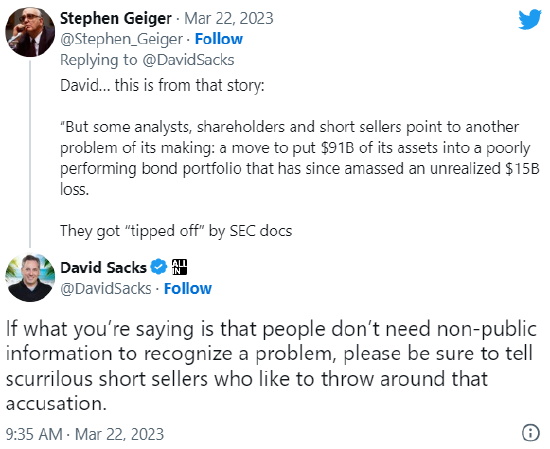

随着危机愈演愈烈,摩根大通(127.47,-0.14,-0.11%)股票分析师在3月17日发布报告称,空头正“合力推动银行挤兑”。而风险投资家David Sacks也推特上问道:“无耻的做空者”是否利用社交媒体加剧了储户从硅谷银行的出逃。

摩根大通和Sacks并未对此置评。

即便如此,媒体采访和公开发帖还是表明,至少有部分做空者早在此轮危机发生前就已经开始卖空区域性银行了。

不完全名单如下:

威廉·C·马汀(William C. Martin):2023年1月做空硅谷银行

Orso Partners的内特·考皮克(Nate Koppikar):2021年初做空硅谷银行

Argonaut Capital Partners的巴里·诺里斯(Barry Norris):2022年末做空硅谷银行

Bronte Capital Management的约翰·汉普顿(John Hempton):2021年末做空签名银行

马克·科德斯(Marc Cohodes):2022年11月做空银门银行(Silvergate Bank)

对冲基金公司Seawolf Capital联合创始人波特·柯林斯 (Porter Collins)表示,他意识到利率上涨会令银行业遭遇怎样的危机,于是在2022年开始做空硅谷银行、签名银行、第一共和银行、银门银行和Charles Schwab。

空头头寸

但像这种很早就开空仓的投资者依然是少数。根据数据追踪公司S3 Partners的统计,截至3月1日,空头头寸仅占硅谷银行流通股的5%左右,占第一共和银行的3%,占签名银行的6%。而整个美股市场的平均值约为4.65%。

标普全球市场情报和ORTEX使用了不同的统计方法,但都得出了类似的结论:硅谷银行、第一共和银行和签名银行在危机爆发前的整体空头头寸较低。

但三家机构的数据显示,到了3月,空头头寸开始集体增加,只是各家公司的指标显示的强度有所不同而已。第一共和银行的融券比例在上月达到7%至39%的峰值,硅谷银行峰值为11%至19%,签名银行为6%至11%。

尽管如此,根据Refinitiv的数据,大多数美国区域银行的空头头寸远不及一些遭到疯狂做空的股票,如特斯拉(185.06,-0.46,-0.25%)的融券比例曾在2019年达到25%,GameStope也曾在2020年飙升至100%以上。

但以加密货币为重要业务的银门银行是个例外,这家银行几个月来的空头头寸比例都很高,到3月8日宣布关闭业务时已经超过75%。

S3分析师Ihor Dusaniwsky表示,尽管美国区域银行3月份的整体空头头寸增加,但在该板块的整体交易中占比“很小”。股价下跌的主因还是普通股股东的抛售。

“空头并没有驱动股价。”Dusaniwsky说,“人们认为空头喧宾夺主,但在大多数股票中,情况显然并非如此。”

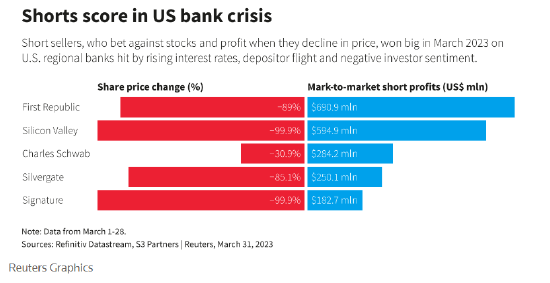

不过,做空者毕竟获得了回报:S3的数据显示,3月份美国区域银行股的整体做空收益达到47.6亿美元,按照134亿美元的平均空头头寸计算,收益率达到35%。