“融创经常被误读,好在融创经得起误读”——孙宏斌

12月9日,在经历了难熬的8个月后,融创中国终于发布了2021年经审核的业绩报告。财报显示,融创全年的销售金额为5973.6亿元,同比增长4%,未达到预定的6300亿元的目标;营收为1983.87亿元,同比下降约14.0%;归母净利润为-382.6亿元,同比下降207.4%。

受行业调整影响及对资产价值评估的审慎态度,融创中国大幅计提各类减值约520亿元,盈利指标因此受到直接影响,毛利、核心净利润分别为-17.9亿元、-253亿元;净资产1246.7亿元;剔除减值影响后的核心经营利润125.7亿元。

对于这份迟来的财报,孙宏斌终于可以缓一口气了。

财报的发布意味着融创在有条件的情况下可以复牌,这样很大程度上可以缓解融创的资金压力,这是孙宏斌的幸运,也是命运的馈赠。

孙宏斌曾经说过,过去自己曾经因为现金流而失败过,所以非常在乎公司的现金流,他会将公司的安全放在首位,所以在取舍上,他会比别人更加果断。

但随着环境的变化,以及一些政策的原因,融创最终还是走到的危险的边缘,尽管从2020年开始,孙宏斌就暂缓了拿地,同时加快了出售项目来增厚公司的现金流。除此之外,孙宏斌还卖掉了贝壳的股票,自掏腰包无息借款给公司。

幸运的是,融创虽然境外债务违约,但相较于行业公司整体还算比较“健康”。

财报发布之后,孙宏斌表达了反思的决心,同时也立下了目标,“力争在2023年回归良性、健康的发展轨道。”

而在公司的内部,他也同样地表达了乐观的看法,并且给出了一个明确的恢复正常的时间节点:

2023年6月!

命运的“玩笑”

经历过失败的孙宏斌实际上比一般的房企老板更懂得什么是“风险”。

房价太高的问题,孙宏斌也曾不止一次的在公开场合表达过。从2019年开始,嗅到了“危险”气息的孙宏斌就开始放缓了拿地的步伐,脱下了“白衣骑士”的战袍,从激进快速转变为谨慎。

2020年初,孙宏斌开始在组织架构上进行调整,目标只有一个:

降本增效。

不仅如此,他还专门强调,2020年最坚决的事情就是处置资产。

与以往不同,这次融创处置资产显得格外的果断。仅仅几个月的时间,孙宏斌就卖掉了数个项目,其中比较大的出售就是:

将西双版纳环球世纪会展旅游公司70%股权转让给中融信托;

以16.73亿元的作价将杭州的两个项目出售给了滨江集团;

以26.8亿元的价格将上海虹桥商务区写字楼、杭州核心地段酒店及写字楼打包出售;

以14亿元的价格将融创文旅二期40%的股权转让给华发;

……

为了保证公司未来尽量少踩坑,孙宏斌甚至不惜赔偿1.33亿,提前终止了与万达酒店签署的酒店管理协议。

为了快速的回笼资金融创还在低位卖掉了贝壳的股票,套现金额超过了5亿美元,可能觉得还不太“安全”,孙宏斌又自掏腰包借给了公司了4.5亿美元。

两年的努力加上提前未雨绸缪,融创平安的度过了2020年和2021年,但是孙宏斌没想到的是行业的变化的速度。最终在2022年5月份,融创还是公开违约了。

不过面对市场庞大的压力,不能说孙宏斌之前所做的努力一点没用。目前来看,尽管融创依旧面临困难,但是基本情况已经不再恶化。

融创的未来

融创这份迟来的财报就像一面镜子,它既反映了过去一年地产行业的现状,也折射了行业今年的困难。

在流动性紧张的大背景,今年以来港股房企、物业公司有30多家都延期发布了2021年财报,有的甚至到今天都还没有丝毫的进展。

所以,即使融创出现了巨额的亏损,但是情况依旧优于多数房企。

对于2021年亏损的原因,从财报当中不难看出,实际上是融创进行了约520亿元的大幅计提减值。其中包括对文旅城资产进行减值拨备、2021年出售贝壳股票及处理地产项目带来的投资损失、对应收关联公司款项等计提了预期信用损失拨备等。

好在在一系列政策的利好加持下,地产行业开始复苏,并且有序的开始恢复,其中允许优质房企融资可谓是一剂非常及时的“解药”。

当下,融创想要重回健康,其实也就两个方面:

第一,继续降低负债,保证现金流。

负债方面,根据财报显示,截至2021年末,公司总负债规模为1.05万亿,其中流动性负债为9379.12亿元,一年内到期的短期债务有2351.47亿元。

值得一提的是,截止2021年末,融创有息负债合计为865.58亿元,公司的现金余额为692亿元。

此外,融创连同其合营公司及联营公司的现金余额约为1608.0亿元,但这部分大多都在监管账户中,大多用于保交楼。根据统计显示,融创2021年在89个城市完成了27.7万户房屋的交付。只要未来交付继续正常,那么公司的现金流压力就会缓解。

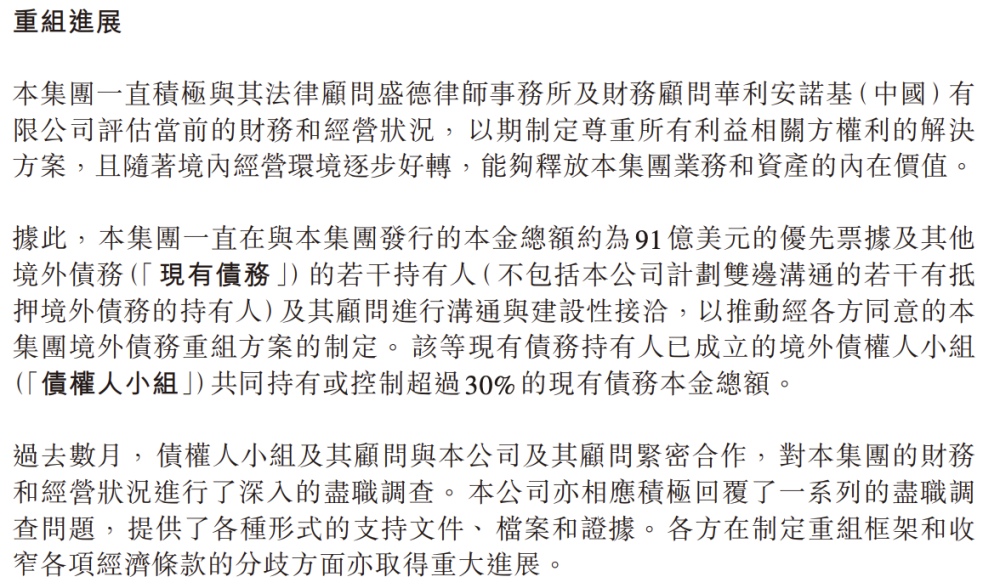

第二,继续推进债务重组。

本次财报发布之后,融创也公布了境外债务的重组的最新进展,公告显示,依据初步重组框架,包括30亿至40亿美元的现有债务及若干股东借款将转换为普通股或股权挂钩工具;剩余现有债务兑换为期限2至8年的新的以美元计价公开票据。

融创方面称,截至目前,已达成境外债及境内公开债展期49.7亿元,贷款展期259.6亿元。由此可见,虽然重组压力依旧较大,但是完成重组的概率依旧非常之大。

目前,随着各项政策的推进,地产行业已经度过了最危险的时期。资料显示,截至2021年底,融创中国权益土地储备约1.6亿平方米,权益土地货值约1.77万亿元,而且80%以上都位于一二线城市。这是孙宏斌的底气,也是未来现金流的保障。

从当下的情况来看,融创基本上已经转入“普通病房”,解决好保交楼问题以及债务重组,2023年6月恢复正常或许并不是吹牛。