图片来源 @视觉中国

文|节点财经,作者|五行

" 吃不起零食了!"" 连 XXX 也不能自由了?" 在各大互联网平台上,随处可见消费者对食品价格的吐槽。

事实上,消费者的吐槽是整个产业链层层传导下来的结果。

据节点财经不完全统计,今年已经有约 40 个主流食品品牌宣布涨价,其中涉及饮料、调味品、乳制品等多个品类,参与的企业包括旺旺食品、洽洽食品等。

这其中,洽洽食品是瓜子行业的龙头,素有 " 瓜子大王 " 之称,2021 年的市场份额高达 50%,它的变化影响更广。2020 年,洽洽食品还提出了 " 双百 "(百亿营收百万终端)目标,如果能顺利实现,那公司将更加傲视群雄。

但是," 天公不作美 ",洽洽食品一边要突破葵花子行业的天花板,一边要收复电商渠道的 " 失地 "。公司的目标虽然明确,最终的果实也足够诱人,但前路其实并不好走。

半年报回暖,提价挡不住热情?

1995 年,一位 36 岁的安徽商业厅工业科科长收到了 " 脑袋坏了 " 的评价。原因是他辞掉了铁饭碗,下海去卖冰棍。

" 科长卖冰棍 " 成功了,但让他走上人生巅峰的却是瓜子。辞职下海的陈先保,在冷饮生意收入超过千万后,就开始寻找新机会。他发现当时的瓜子行业存在三大痛点:吃多了容易上火,吃完了手脏,不够入味。

于是他就对传统工艺进行了创新改造,引入了 " 改炒为煮 " 概念,一举解决了这三个难题,他创办的洽洽食品也得以成为行业龙头。

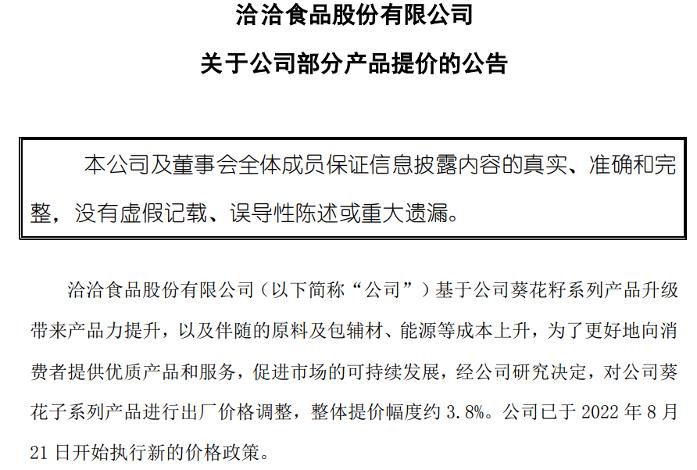

然而,故事还没有结束,洽洽食品的业绩进入了乏力增长的状态,这是公司 2021 年至今两次对主力产品进行提价的大背景。第一次是在 2021 年 10 月,当时洽洽食品发布公告称,将对公司葵花子系列产品以及南瓜子、小而香西瓜子产品进行出厂价格调整,各品类提价幅度为 8%-18% 不等,价格执行于当天开始实施。第二次是在今年 8 月。

图片来源:公司公告

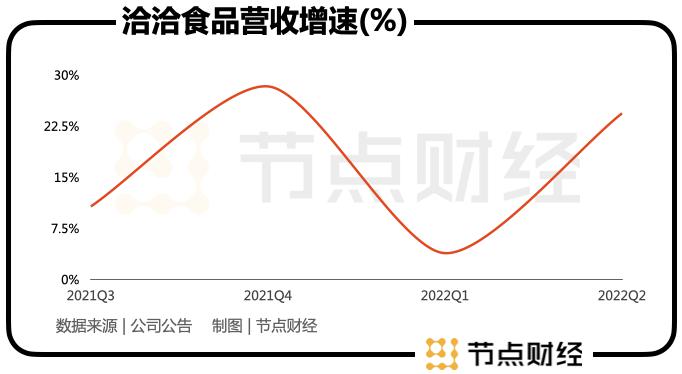

从公司提价后的业绩走势上看,受到涨价影响的不只是消费者的钱包。在第一次宣布涨价后的三季度业绩中,公司的营收增速从 2020 年三季度的 10.11% 提升至 10.71%,提升幅度并不大,利润的增速则从 2020 年同期的 49.96% 降至 2.33%。

按照逻辑倒推,提价会起到提振业绩的作用,利润也应该是有所提高的。但事实却是利润的规模稍有增加,增速大幅下降。

纵观公司在这期间发布的几份财报," 元凶 " 很可能是上游原材料(包括葵花子、包装材料等)价格波动的影响。比如,洽洽食品就在今年半年报中就提到了大宗商品和原材料。

而其他食品企业宣布涨价的由头也是原材料涨价。终端品牌借涨价来消化成本上涨,并不是什么新鲜操作。从去年开始,新能源行业的车企就因为上游芯片的短缺,纷纷调高了产品售价。

但是,这对所有宣布涨价的企业来说都是一体两面的,有机会也有风险。消费者是否会继续买账?这将直接关系到公司的业绩表现。

前面将这两次涨价的时间点放在一起对比分析后,发现洽洽食品受到了一定的负面影响。如果我们换个角度观察,这个趋势就更明显。我们来看看公司宣布提价后的环比增长情况,这可以揭示提价策略的长期接受程度。

这其中有两组数据值得玩味。首先是去年三季度的增长,当时的同比和环比均比去年二季度要高,这再次证明了提价对业绩的拉动作用。其次是今年一季度,同比和环比增长均跌入低谷。

这说明市场的承受期在三个季度左右,而今年二季度的环比虽然仍是负增长,但情况已经比一季度好了一些。因此,今年三季度将是公司提价后,业绩发展的下一个关键点。

奋斗二十年,瓜子大王老了?

我国的瓜子行业历史悠久,洽洽食品所在的安徽更是行业重镇。公司直到 2001 年才成立,但崛起速度却很快,同时起步甚至资格更老的企业都被它甩到了身后。

瓜子行业中的企业有很多,但整体呈现的是比较散的状态,仅有洽洽瓜子是全国性品牌,金鸽、华味亨、大好大、多味等其他品牌都是地区品牌。在市场份额上,洽洽瓜子是袋装瓜子的龙头。

按照剧本往下走,洽洽食品到了解决每个行业龙头都要面临的问题,那便是突破行业天花板。数据显示,2018 年瓜子行业的规模约为 300 亿元左右。其中,散装与包装瓜子的份额之比约为二比一,洽洽食品则是袋装瓜子行业的龙头。

其实,即便公司不主动突破,形势也在逼迫公司做出改变。

洽洽食品的营收在 2016 年达到 25 亿元后就开始增长乏力。此时,发展新业务就是顺理成章之事。创始人陈先保在 2017 年回归后,选择了竞争激烈的坚果赛道。

当时,坚果行业跑出了三只松鼠,其年收入超 50 亿元,而公司当时的年收入还不足 40 亿元。理论上,洽洽食品凭借供应链和自建工厂的优势,在坚果行业是大有可为的。

最终的结果也和理论上是相似的,坚果业务已成为公司的第二大业务,去年的收入占比达到 22.8%,收入规模为 13.6 亿元。不过,这里面还有些细节值得去观察。

实际上,坚果业务的高光时刻并没有持续太久。在 2018 年 -2021 年中,坚果业务的增速,只在 2021 年实现了同比上涨,从 2020 年的 15.14% 反弹至 43.82%,其余时间都在下滑。

今年上半年,坚果业务贡献了近 20% 的收入,规模超 5 亿元。既然营收贡献不大,那利润贡献如何呢?如果利润足够多,多少也可以找回一些 " 面子 "。可现实偏偏有点残酷。

2021 年,公司坚果业务的毛利率为 29.26%,三只松鼠坚果业务同期的毛利率为 29.14%,两者相差并不大,这说明坚果业务的利润表现横向对比还算不错。

但是,如果关起门来看,坚果业务的表现就是另一番情况了,它的毛利率比葵花子业务低了约 5 个百分点。换句话说,在洽洽食品的体系内,坚果业务在营收和毛利这两个维度上,都没能复制葵花子业务的成功。

从 2001 年成立算起,洽洽食品折腾过薯片、果冻、坚果等多个新业务。时至今日,能依靠的依然只有葵花子业务。

冲百目标能实现吗?

2020 年,陈先保给公司设定了 " 双百 " 目标,这个目标可以拆解为两个指标。其一,到 2023 年实现整体含税销售收入 100 亿元,其中瓜子含税收入 60 亿元、坚果含税收入 30 亿元、休闲食品含税收入 10 亿元,在五年内做到国内坚果行业的第一名,并巩固瓜子业务的领先地位。

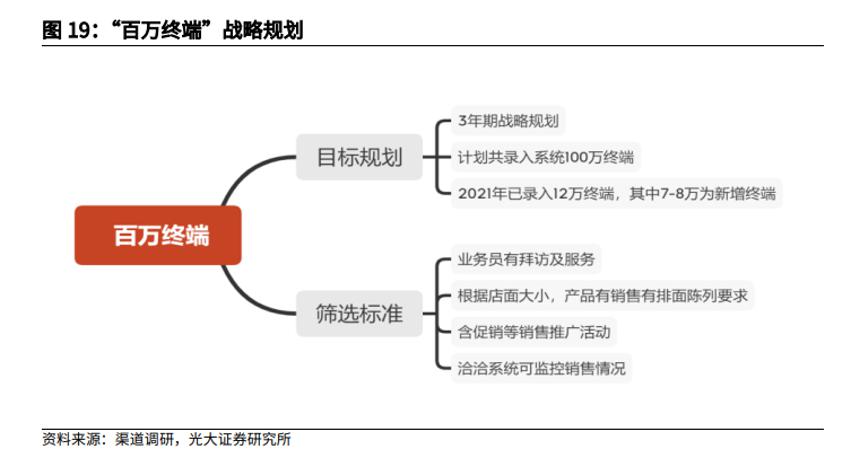

在 2021 年,瓜子、坚果、其他三大板块的收入分别为 39.4 亿元、13.66 亿元、6.7 亿元。以此为基础,三者分别要增长 1.5 倍、2.2 倍、1.5 倍,才能让公司按计划实现营收超百亿元的目标。可见,洽洽食品的各个板块都背上了不轻松的 KPI。其二是收录百万终端,扩大销售覆盖范围。

节点财经注意到,洽洽食品在渠道上也做出了相应的调整,这是市场上较少关注的内容。

经销商是洽洽食品销售网络的顶梁柱,它们在公司的收入中占比超 80%。截至 2021 年年底,公司共有 1000 多个经销商。在经销模式为主的大前提下,公司在近几年开辟了一个新方向,那就是 toB 业务,其中包括团购业务和餐饮渠道。

这个方向公司的发力点其实不难理解,B 端市场的潜力已经被其他食品企业证明了。

另一个变化是,节点财经梳理后发现,公司的销售团队在经历了 8 年的收缩后,2021 年罕见地扩大了规模。2012 年公司的销售团队高达 1688 人,到 2020 年精简到 447 人,2021 年增加至 688 人,目前团队规模仅次于生产团队。

这里要提一下洽洽食品的生产模式,与三只松鼠采用代工生产不同的是,公司自建工厂,目前拥有 3000+ 生产员工。扩充销售团队规模,表明公司有意利用经销商做杠杆,撬动业绩引擎。

节点财经注意到,洽洽食品的经销商渠道属于业内第一梯队,在冲百这件事上,更应该从短板上入手,公司在渠道方面的短板正是电商渠道。

2019 年,电商渠道的收入占比达到 10.01%,是近四年来的最高值。在 2019 年之后,电商渠道的收入占比逐渐走低,2020 年和 2021 年都在 9% 左右徘徊。

要知道,这是一个跑出了年收入近百亿元的三只松鼠的渠道,而公司电商渠道的表现,不仅是冲百的一大隐患,也是长期发展的 " 弱点 "。更重要的是,在公司目前的策略中并未看到优化电商渠道的苗头。

因此,节点财经认为,它将是公司在渠道方面的另一个变数。擅长品牌营销,品牌具备高势能,是洽洽食品高速发展的两大杀手锏,洽洽瓜子之后的每日坚果正是复用了这一逻辑。

公司在 2017 年推出每日坚果,次年销售体量就能达到近 5 亿元的成绩。这说明尽管公司已经成立了 20 多年,但宝刀未老。更中要的是,公司在渠道和产品方面的努力,表明公司为冲击双百目标做了全方位的准备。洽洽食品能否如愿,让我们拭目以待。