图片来源 @视觉中国

文|海豚投研

当下是美国互联网广告行业的关键转折点,一个是宏观预期在变差,另一个是整体竞争格局在发生明显变化,新一轮混战开启,而宏观对整体行业蛋糕的影响,也会进一步加剧竞争的惨烈。因此海豚君尤其关注这个季度广告股的财报业绩,特别是各家管理层对于下半年及明年的指引。

01

Snap 作为美国第一家公布财报的广告股,它的表现有助于我们对美国广告市场,以及其他广告公司的情况具有前瞻性。

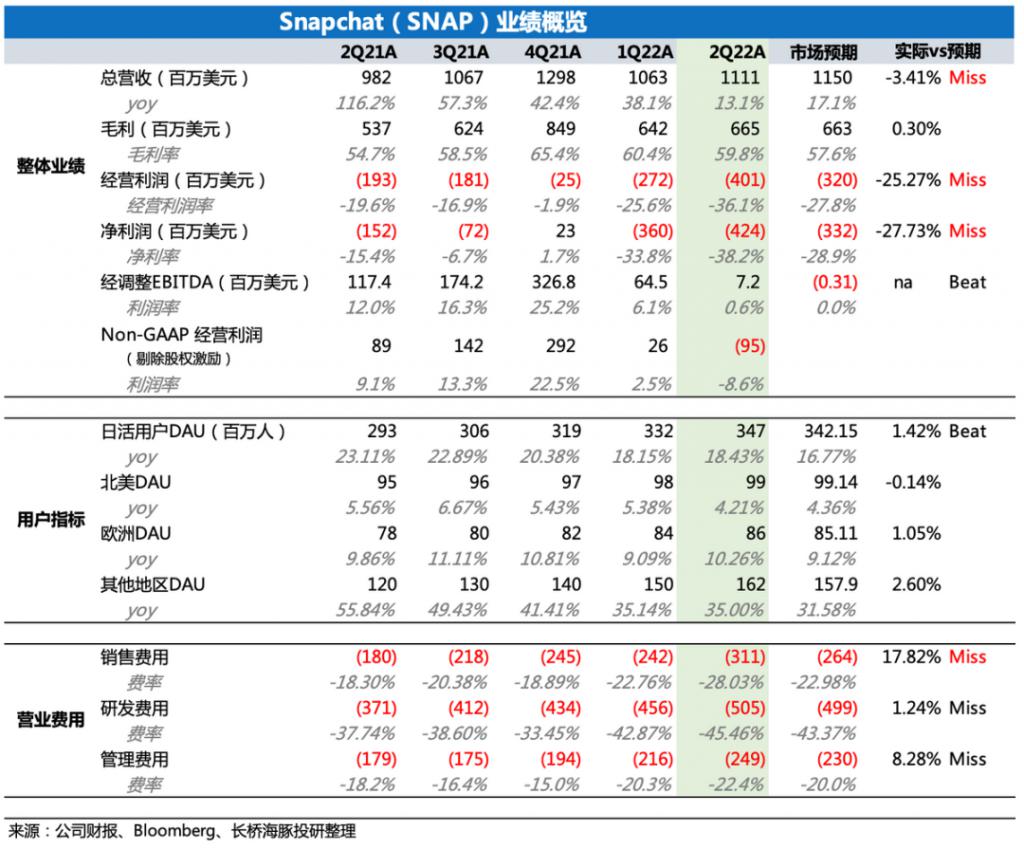

尽管在 5 月底公司透露不能完成 Q2 的营收及盈利指引目标(收入同比 20%-25%),当天股价大跌 40%,这个跌幅一定程度上消化了不及指引的风险预期,但当 Snap 二季度实际成绩出炉(收入同比 13%),还是明显低于市场一致预期(收入同比 17%),这也潜在说明,6 月的实际情况可能比 4、5 两月相比预期的差距更糟糕。

Snap 是很纯粹的社交广告股,收入基本上都来源于广告,靠一系列创新的产品功能吸引了一群年轻人扎堆,成长性优越,近两年也可以说是标准的疫情红利股之一。

虽然在疫情之前,本身也因为在推进商业化,创收增速亮眼。但疫情的到来,则是直接给 Snap 的增长点火加速。收入三位数增速,但费用不用同步扩张,使得盈利逐步释放或者亏损逐步缩窄,这是市场最喜欢的成长股模样。

2021 年初,公司管理层更是直接给出未来几年将保持年增 50% 的 " 豪言壮语 ",直接将 Snap 的股价送上了天。而随着更加辉煌的二季报出炉,股价也是更上一层楼。

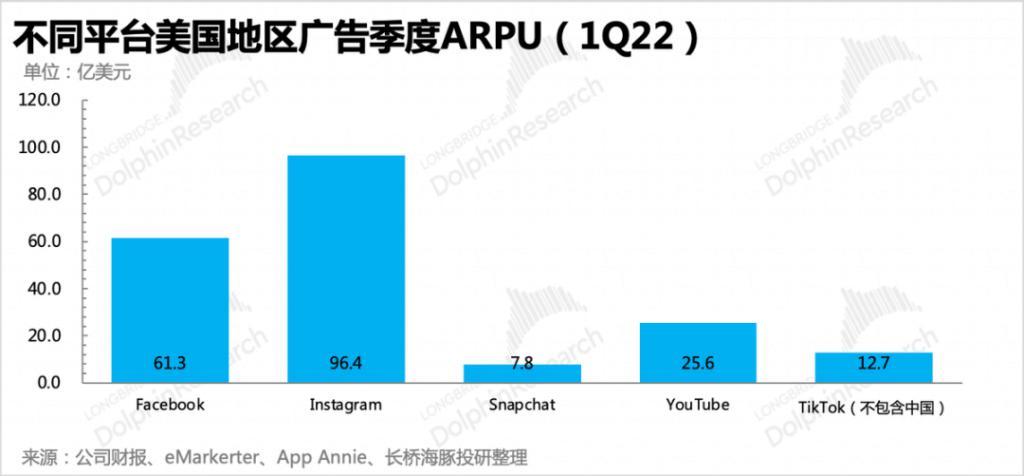

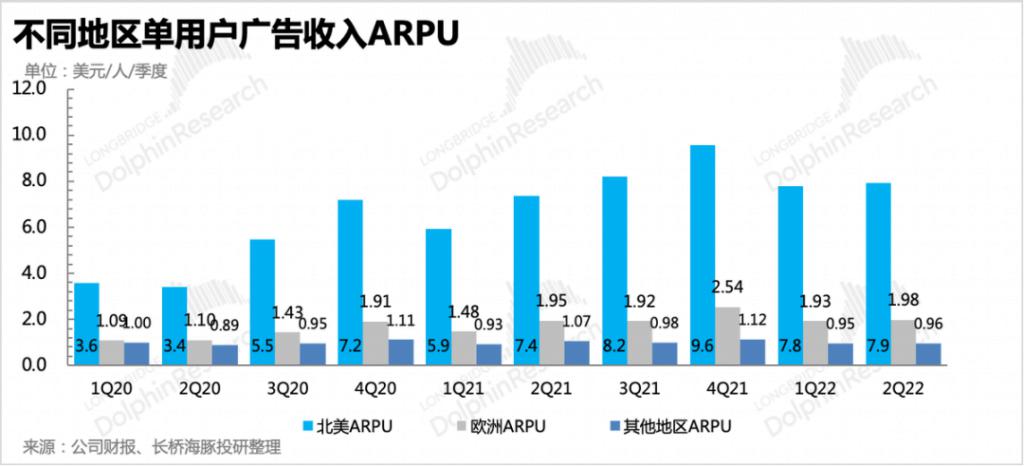

对比平台的单用户价值,从 2016 年前后正式开启商业化的 Snapchat,商业变现能力是显著偏低的,或者说它的商业价值潜质离榨干还早。如果没有苹果 ATT、没有 TikTok,宏观环境不佳带来的压力,我们可以很自信的说这只是暂时性的摩擦,并且是整体行业都存在的逆风,周期过了收入就会回来。

但随着去年三季度苹果隐私政策调整之后,一些资金开始对这个明星股的未来产生犹豫,我们认为,本质上就是竞争格局恶化的预期。之后宏观环境的通胀问题,以及战争等黑天鹅事件,下游广告主因供应链和通胀问题,对营销预算开始裁减,则进一步加剧了平台间互相抢份额的紧迫。再之后就是 TikTok 宣称自己要正式商业化,2021 年做了 40 亿收入,今年则给自己设了一个年入 120 亿美元的 KPI。

这个目标收入已经是 Snap 2021 年收入的 3 倍了,就算我们忽视一切今年以来 Snap 遭遇的一些逆风,按照管理层 50% 的年增指引,今年做到 60 亿,那 TikTok 的 120 亿还是超了 Snap 一倍,更何况 Snap 上半年的情况已经说明年增 50% 的目标很难达成了。当然,或许 TikTok 也会基于超预期恶化的宏观环境来调整目标,但无论怎样,TikTok 的营收规模都将大大超过 Snap。

作为曾经被贴上 " 年轻人社区 " 的 Snap,现在看到这个标签被挪到了它曾经的广告客户 TikTok 身上,不知有何感触。

当在大环境发展边际向下的时刻,TikTok 开始加速商业化。它目前可怕的增长势头以及对美国原有社交平台的影响,海豚君在《TikTok 要教 " 大哥们 " 做事,Google、Meta 要变天》这篇中已经有过详述。因此竞争的加剧,会使得 Snap 的营收及利润均会出现走弱的压力。

在此,海豚君提醒,宏观环境对广告主预算的影响已经开始显现,并且在逐月加大中。接下来下周马上会迎来两家广告巨头 Google、Meta 的财报披露,大家需要系好安全带。

另外,海豚君组合中的 Unity,也是一个广告营收占比超过 50% 的平台公司,不过 Unity 在本月初刚刚修改过指引,因为二季度已经过去,所以这个指引区间应该是比较准确的,Snap 暴雷对它的预期影响短期可能相对较小,但我们同样关注管理层对下半年及明年的指引是否会有调整。

02

与此同时,Snap 在财报以及电话会中,管理层也表述了对当前遇到的一些经营环境压力(通胀、竞争),而出于各种不确定性,管理层这次未给出我们最关心的三季度业绩指引。

电话会上,海豚君认为有几点是值得大家去关注的:

1、管理层认为,当前的压力主要是宏观环境带来,广告主的预算减少。其次是在整体市场放缓的情况下,竞争更加剧烈。他们感觉出同行其他广告平台也都在经历收入放缓的情况。

2、在宏观环境(通胀、国际摩擦)不好下,广告主收入放缓,为了保证利润,因此会削减开支。而成本费用中,最容易砍掉的就是营销预算。数字广告,尤其是直接响应这种效果广告,开启和关闭投放都很方便、灵活,因此在广告主削减开支的时候,会更容易被砍掉预算。

海豚君理解,Snap 的广告主都偏相对中小品牌,品牌营销意识更弱。因此在需要收缩广告投放的时候,效果广告的预算反而减少的更多。

体现到广告投放量和广告单价上,投放量(库存)同比增长 9%,但广告主愿意给出的竞价在下降,这也是大环境和竞争的共同拖累。

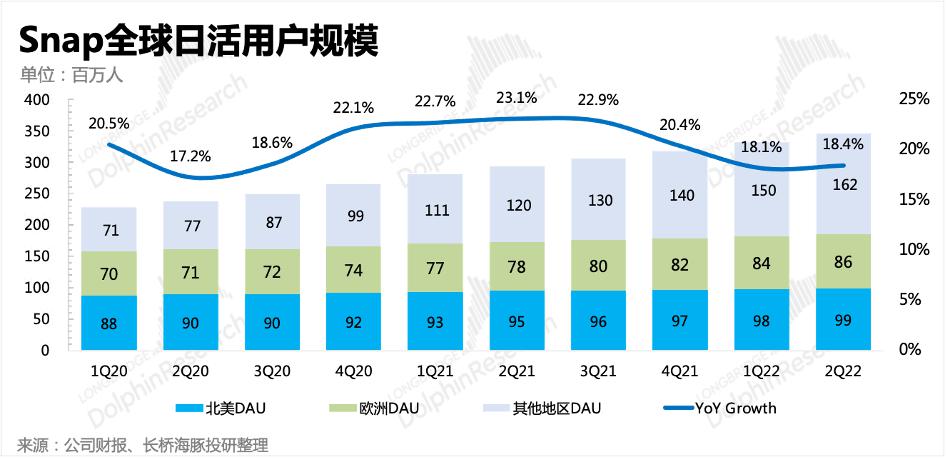

3、公司认为,后续要重回高增长的条件,是需要一个更友好的宏观环境。预期在宏观环境转好的情况下,他们的业绩会快速回升。管理层背后主要逻辑:目前社区成长比较稳定,流量仍然在扩张。

Q2 主要经营指标变化

a. 平台 DAU 同比增长 18%,其中 25 岁以上的用户同比增长 40%

b. Spotlight 用户观看内容时长同比增长 59%

c. Spotlight MAU 整体增长 46%,达到 2.7 亿以上,平台渗透率 78%(2.7/3.47)

4、为应对当前的环境压力,公司的做法:

(1)开源

a. 专注投资改善效果广告的 ROI(如优化衡量精准度)

这是 Snap 要集中资源(资金)专攻重点业务。

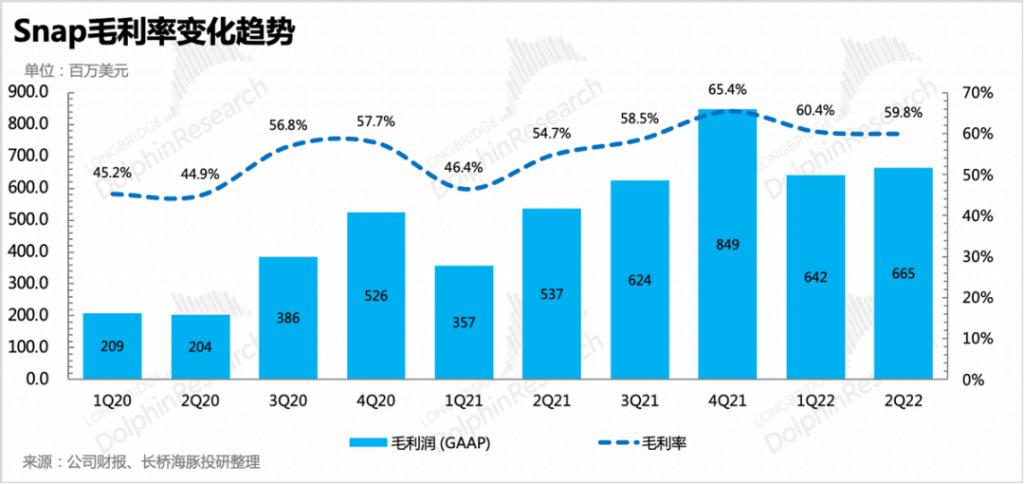

海豚君认为,这也意味着短期不仅收入上会受到大环境以及竞争的压制,毛利率上可能也会因为加大投资而带来持续的走弱。

b. 投资其他能够拉动收入的业务,比如 Spotlight(上个季度开始商业化)、Map、AR 广告(长期看好)。

(2)节流

a. 减少招聘,优化团队

这也是宏观经济低迷期,大部分公司平台的一贯操作。

b. 减少其他运营费用

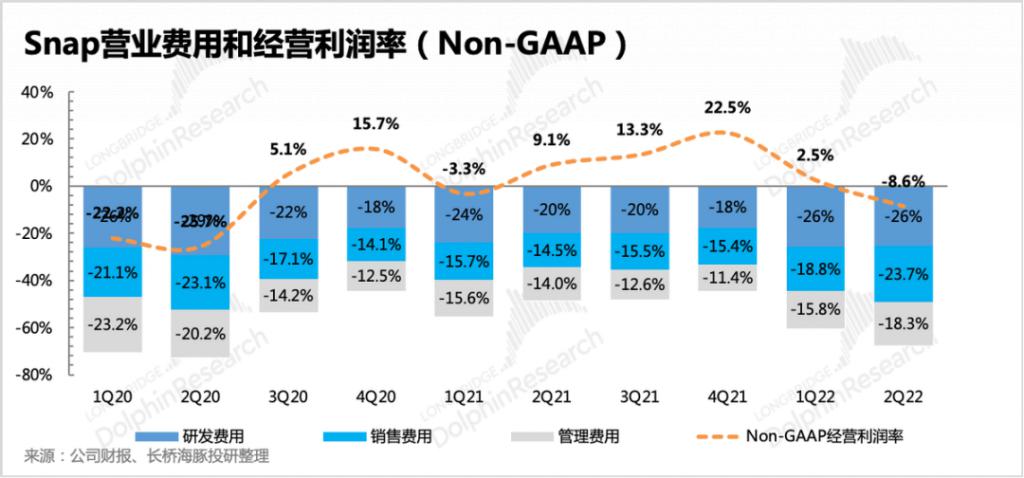

这个季度 Snap 在收入欠佳的情况下,费用确实扩张的有点厉害,哪怕剔除了占比颇高的股权激励之后,着实拖累了不少利润的释放。

c. 上面的节流,主要目的还是为了保证现金流,二季度自由现金流(FCF)净流出 1.47 亿,去年同期为净流出 1.16 亿。截至二季度末,公司账上现金 23 亿,可交易证券 25.7 亿。不过公司除了一个 5 年之后到期的可转换票据外,其他的长短期债务不多,暂无现金流短缺风险。

5、此次财报公司宣布了一项未来 12 个月不超过 5 亿美元的回购计划,估计管理层也知道这一成绩放出来,股价这段时间会下杀不少,或许也是想找机会趁便宜回捞一点。