最近大盘在 3200 点附近震荡,投资者对未来市场走势心存疑惑。在加盟睿郡资产以后,明星基金经理董承非首度亮相,在线上做了一场名为《隆冬已过,春寒料峭》的演讲,分享了他的最新观点,他回顾了过去十几年的 A 股市场、过去五年各大指数的差异化表现,分析了当前影响市场的因素,并且展望未来,还有对投资者的建议。

睿郡资产合伙人、首席研究官董承非的最新观点:

1、我始终认为,2018 年的调整,只是大的上涨行情中间的一个修整,所以这轮行情从 2017 年年初就启动了。

2、过去五年市场主线非常明晰,就是核心资产,优质 + 大盘是主要的特征。

3、资金主要是通过公募、私募和外资的方式流入的,跟 2013、2015 年资金通过杠杆的方式进入市场是不一样的。

4、目前茅指数的估值不离谱,但是也不是很低估。

5、A 股的茅指数、恒生科技指数、纳斯达克指数,这三个指数调整的时间是一样的,拟合度非常高。

6、分析了很多因素,我觉得还是业绩,往后看业绩是非常重要的变量。

7、如果仅仅只是疫情对业绩的影响,可以当成一次性的,更重要是看疫情过了以后边际回暖的状况,市场会给予比较热烈的反应。

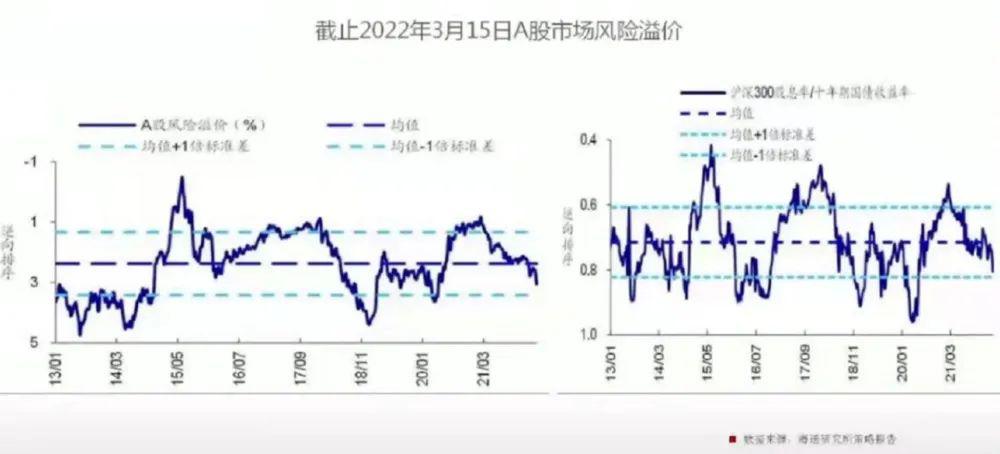

8、目前的风险溢价跟历史上比处在一个什么位置。总体来说,应该都在均值下面。所以我们说,隆冬已过,市场至少已经 price in 很多不利的因素在股价里面。

9、如果一定要给一个明确的建议,我觉得,非专业投资者不建议此时卖出。

10、因为现在很确定是我们现在肯定是掉到一个坑里面了,但是不确定是我们现在距离坑底还有多远,以及待在坑里的时间。

以下是基金君用心整理的董承非线上演讲的内容,以飨读者。

首先要声明,市场 90% 的时候是没有办法判断的,可能就有那么不到 10% 的时间有一个比较明确的观点,但是不幸的是,现在市场的状况就属于 90% 的区间里面,实际上目前市场是可上可下的,很难做一个明晰的方向性判断。

我是在 2007 年 1 月开始做投资的,当时是牛市的中间阶段,此后市场从 2007 年 10 月到 2008 年 11 月,沪深 300 指数用 13 个月最大的跌幅达到 73%,所以现在市场的跌幅对我来说还好,都经历过。

我认为,快跌其实不可怕,最怕的就是时间漫长的磨。比如 2009 年到 2013 年,整个调整周期长达 48 个月,其实跌幅也只有 47%。2018 年到 2019 年这个阶段,我觉得是大的向上的行情里面的回调。所以到目前为止的这个阶段,从去年 1 月底算起到现在,13 个月最大跌幅基本上在 30% 左右。

" 优质 + 大盘 " 核心资产是此轮行情的主线

我始终认为,2018 年的调整,只是大的上涨行情中间的一个修整,所以这轮行情从 2017 年年初就启动了。我在此列举了很多不同风格的指数过去五年的表现。在此轮行情中不同指数的表现差异非常大。

这是这轮行情比较大的不一样的地方,因为在此以前,A 股基本上同涨同跌的状况非常明显,但是在这轮行情里面,不同质地、不同市值的公司,表现差异非常大。

其中,上证指数是表现最差的,多年过去了还是 3200 点。中证 500 指数是代表中小板的一个指数,在这轮行情中启动最晚,而且表现也不强。

偏股基金指数在这一轮行情中的表现,跟沪深 300 指数比较接近,这个指数是所有股票型、偏股混合型基金的中位数或加权平均收益的概念(用什么东西衡量市场,看待市场好坏,偏股基金指数是值得看的,就是看基金整体上能不能给持有人赚钱,是赚大钱还是赚小钱)。

还有茅指数,集合了沪深两市优秀的 42 家公司,茅指数在这次行情中表现非常抢眼,2017 年是 88% 的收益,2018 年稍微回撤了一下,2019、2020 年都是近乎翻番的收益,2021 年基本上是略微回撤 5%。

我也列出了当年冠军基金的收益率,茅指数是行情中最强的板块,远远比偏股基金指数、中证 500 指数、沪深 300 指数等都走得强,可能唯一就是 2021 年的时候没有跑赢当时的冠军基金。但是," 茅指数 " 是连续的,每年基金冠军却是变化的。

所以,过去五年市场主线非常明晰,就是核心资产,优质 + 大盘是主要的特征。

资金通过公募私募、外资流入市场

各行业龙头享受制造业红利

从资金上面来看,这轮行情跟从前几年不一样,这轮行情中资金实际上是通过公募基金、私募基金的大扩容的方式进入市场的,其中偏股基金有 10 万亿,私募有 7、8 万亿的规模,跟历史上 06 年、07 年和 14 年、15 年相比,现在资金规模是很大的。

另外一点,市场的开放互通也是很重要的推手,也就是外资通过沪深港通的形式流入市场。

所以,资金上面主要是通过公募、私募和外资的方式流入的,跟 2013、2015 年资金通过杠杆的方式进入市场是不一样的。

还有一个大背景,中国这五年伴随着 " 无风险收益率 " 的单边下降。五年来我们处于逐步打破刚兑的过程之中,过去银行理财 6-7% 是正常水平,所以一直以来对整个股市是一个制约,但是现在要打破刚兑,投资要承担风险。

最后一点是一个意外,2021 年中国制造业享受到了疫情的红利,特别是龙头的上市公司。随着国外特别是美国政府的救助力度非常大,美国很多人待在家里比上班拿到的钱更多,就形成了美国的消费、中国的制造的一个局面,大部分的收益都是被各个行业的龙头公司享受到了。

茅指数估值不离谱、但也不是很低估

前面提到,优质 + 大盘是整个行情的主线,我用很直观的图让大家来看看茅指数,五年来的走势非常强劲。2017 年年初是 10 万点,2021 年 1 月最高的时候将近 78 万点,涨幅非常大。2018 年很多指数调整 20% 左右,但茅指数在 2018 年是一条水平线,所以我认为 2018 年只是上涨行情中的一个中间状态,这轮行情的主线没有变,非常清晰。

同时,茅指数 2017 年以来的财务表现也非常优秀。如果将沪深 300 指数拿来做对比(因为沪深 300 指数是沪深两市比较优秀的上市公司组成的指数),茅指数过去五年的业绩增速远高于沪深 300 指数的成份股的表现,特别是在 2020 年这 42 家公司总的业绩的增速是 77%,显著高于疫情之前的阶段。

所以,我们可以看到,整个行情在起点的时候,指数从 2017 年的 15 倍 PE 的估值,增长到 2021 年接近 40 倍的估值,在资金的推动下,整个板块的估值水平都得到了比较大的提升,这是在历史上比较高的水平。

目前是什么状况,实际上是从见顶以后回撤了将近 30% 左右,大约 30 倍不到 27 倍的水平,这个指数比指数过去五年的平均值略微高了一些,平均值在 24 倍左右。应该说这些公司质地非常优秀,目前在市场上估值仍然偏高,当然不是最高的,创业板指数的估值会更高一些。

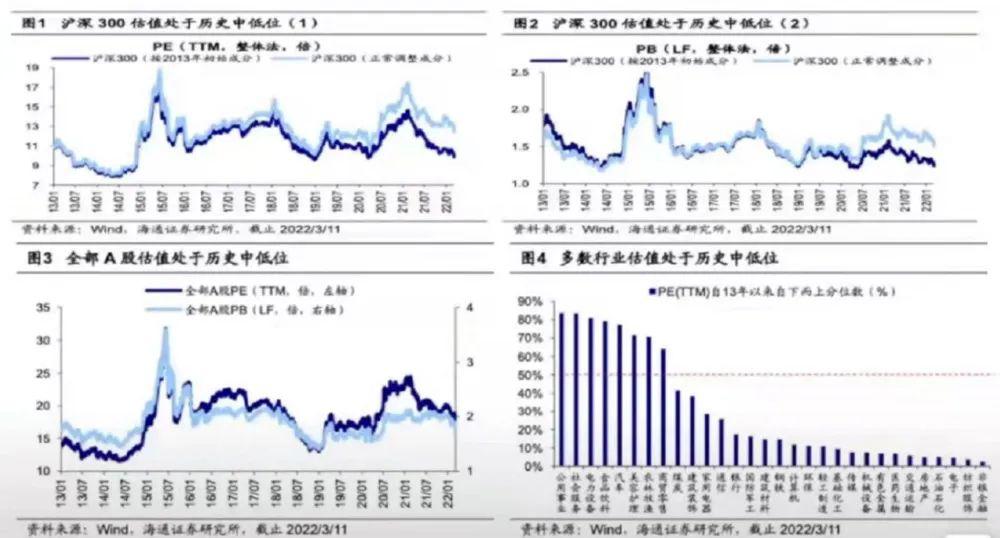

从海通证券的统计数据来说,基本上无论从 PE、PB 还有很多行业的分布来讲,整个 A 股,相对来说,沪深 300 基本上就是历史上偏低的水平,如果只看 2017 年以来这五年里面,沪深 300 指数处于偏低的分位。从数据中可以看到,很多行业从 2013 年以来比中枢低很多。所以茅指数可能回撤幅度不大。

目前为止资金没有离开市场

从资金来看,主要通过公募私募进入股票市场,从公募数据看,1、2 月份仍然呈现净申购的情况。到目前为止,资金没有离开市场。我们也看到北向资金过去五年流入的量非常大,2022 年到 3 月初略微有点反向流出,但是基本可以忽略不计,所以北向资金也可以看成是比较平稳的状况。所以到目前为止,资金没有离开市场,很可能重要的因素是现在可投资的渠道,大家日常接触的无风险收益率下降了很多,稍微高一点的就 3% 不到,场外投资机会欠缺。

我汇总的三地指数的图,非常吃惊,选择了有代表性的 A 股的茅指数、恒生科技指数、纳斯达克指数,这三个指数调整的时间是一样的,拟合度非常高。香港市场和中概股,波动更大一些,A 股茅指数相对来说抗跌性比较强,因为容量各方面非常大,可能走得更为稳一些。

未来业绩是非常重要的变量

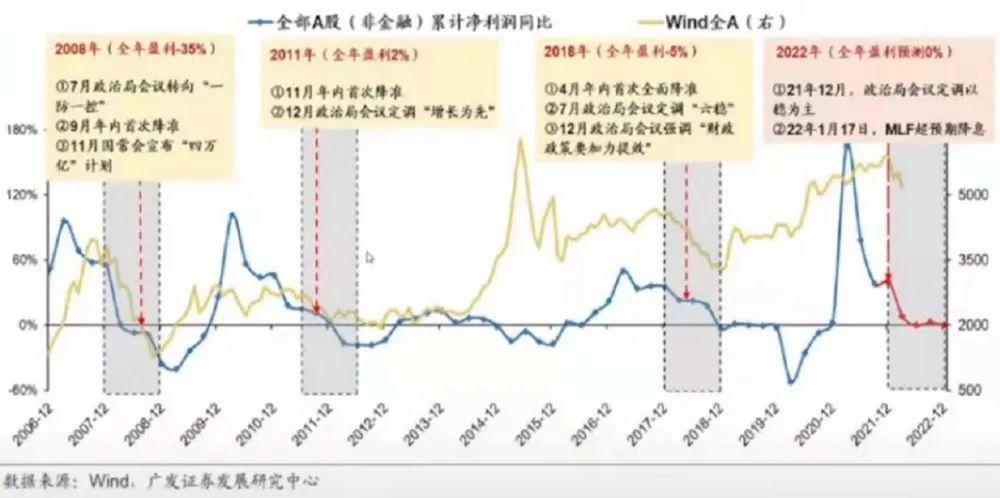

假设往后看的话,由于影响市场的因素很多,包括政策面、资金面、市场信心等,借用广发证券的图,从 2006 年以来黄色的线是万得全 A 指数,蓝色的线是整个 A 股扣掉金融以外的整个利润增长的情况,大部分时候这两条线是同向的,节奏上面有时候是股市走在前面一点,有时候是业绩走在前面一点,唯一例外的是 2013-2015 年的这轮行情,两条线是分裂,往两个方向走,没有宏观基本面支撑,所以基本面不好也不代表股票市场不好。

所以,我分析了很多因素,我觉得还是业绩,往后看是非常重要的变量。

整个 2022 年接下来会是什么样的情况,我觉得每个专业投资人在不断调整自己的预期,因为马上进入一季报披露的时候,可能市场对各方面会比较敏感一些,其实大家肯定已经做好了准备,今年各方面的业绩增速处于下降的情况,但是到底下降到什么程度,每个人没有心里还没有底,我觉得决定后面市场最重要的一个因素可能就是业绩因素。

从基本面的角度来看影响因素还挺多的,说实话最近市场走得很糟糕,大家担忧的因素比如地产,地产 1、2 月数据不太好看。还有疫情肯定也有影响,但我们投资股票,不仅看今年的业绩,而是看未来至少十年的比较长期的业绩,如果仅仅只是疫情对业绩的影响,可以当成一次性的,更重要是看疫情过了以后边际回暖的状况,市场会给予比较热烈的反应,市场有比较大的表现。

还有油价,代表了当前大家担心的通胀的压力,油价是很多东西定价的锚。我们刚刚经历了负油价,没想到现在又回到 100 元,有时候现实的变化、市场观点的变化,会发生剧烈的波动。我不是油价方面的专家,07 年摸到 150 元的时候,因为进入危机很快跌下来,11 年到 14 年油价一直维持在较高的位置,100 元左右,直到 14 年美国页岩油大量开采,油价再下台阶。我自己的体会是,现在新能源是大势所趋,能源的价格可能就取决于新能源的进展速度。

市场风险溢价在历史均值下面

列举了市场担忧的几个因素,每个担忧的因素都没有明晰的结论。

重要的是有时候股票市场到底反映了一个什么样的情况,引用了海通证券的风险溢价数据。前面所有的都是风险因素,我们作为投资者要看市场到底 price in 多少风险,市场估值里面反映多少风险。两张研究报告里面的图,截至 3 月 15 日,前面是市场最悲观的时候,目前的风险溢价跟历史上比处在一个什么位置。这个图总体来说,应该都在均值下面。所以我们说,隆冬已过,市场至少已经 price in 很多不利的因素在股价里面。

只是说现在市场到底是什么样子,现在认知的各个方面不能给出一个明确的答案。股票市场有时候很有意思,我们经常说 " 知行合一 ",但我的理解是 " 知 " 和 " 行 " 可以分开,我们想要看股票市场的未来,但是未来是怎么样的就算是宏观经济学家也可能不能给出明确的答案。但是不代表 " 行 " 是不明确的,知行有时候完全可以分开看待。

不建议投资者此时卖出

汇总一下对市场的看法,一是隆冬已过,不确定因素肯定是有的,二是大家感觉春寒料峭。总体上来说,未来一段时间里面,像 16、17 年 ,13、15 年资金大规模入市以后,都会有一段时间或长或短的瓶颈期,我觉得现在市场是进入到这种状况中。

如果一定要给一个明确的建议,我觉得,非专业投资者不建议此时卖出。

什么意思,因为每个专业投资者都有自己的框架和体系,对不同因素有明确的认知,有个纠错体系,更重要的是专业投资者以此为职业,把大量时间和精力泡在市场里面,所以他会很明确感知到市场的变化,专业投资者距离市场更近。而非专业投资者都有自己的工作,没有精力一直关注市场,信息传递到投资者那边还是有一定的时间滞后。

比如上一轮 13 年基金开始赚钱,但是我们看到资金大规模进入市场是在 14 年的后半截。这一轮 17、19 年也赚了很多,但是资金是在 20 年才进入市场,非专业投资者有时滞。从统计数据来说,这一轮大量投资者的入市时机不是太好,但是目前为止我们觉得市场已经在一个坑里面了,所以不建议此时卖出。

用两张图说明,投资者来股票市场,无论买公募还是私募,感觉看过去几年的收益都是稳稳的幸福,19 年 50%、20 年也是如此,但是没想到进来是这样的。实际上权益投资就是波动很大。

不建议此时卖出,因为现在很确定是我们现在肯定是掉到一个坑里面了,但是不确定是我们现在距离坑底还有多远,以及待在坑里得到时间。我觉得忌讳的是投资低卖高买,既然目前市场处于偏低的位置,如果你们不是一直泡在市场里面的,信息方面没有那么多,这个时候一定要管理好自己的情绪,否则剁在坑里,投资最怕的是两面挨耳光,如果你对自己选择的基金有信心,对投资经理有信心,我给的建议很明确,不建议此时卖出。

最后分享一张图,再次说明为什么不建议此时卖出,讲个 2020 年发生的故事。

2020 年疫情发生以后,开盘第一天很多股票跌停,当时我们大量买进。当时我们对疫情的理解停留在 03 年的非典,觉得就是短期的几个月的事情,短期的因素可以忽略不计,短期业绩挖坑,就是最好的买点。基于当时的想法就继续买。

我记得当时在出差,卖方给推荐医药股,他说疫情一年结束不了,当时觉得疫情如果一年无法结束,市场就崩了,看法虽然错了,但是动作是对的,压根没想到疫情发生以后,美国坐在家里面比上班拿的钱还多,美国消费、中国制造,享受了两年疫情红利。我对疫情的判断完全错误,但是没想到误打误撞,至少那时候加仓是完全正确的。

所以我说到这个位置上市场有很多不确定的因素,但事实上我最喜欢的电影《阿甘正传》里说的生活就像一盒巧克力,永远不知道它是什么样的状况,现在我们看到很多负面的信息,但是我们也不知道下一步会有什么惊喜等着我们,也是回忆一下,确实权益市场面对不确定性,我们做专业投资最重要是要处理不确定性,而且对不确定性保持敬畏。