疫情之下全球央行货币政策“水闸”大开,通胀压力进一步显现,本月美债利率大幅走高。市场担心,这将对股市形成冲击。

随着市场将更高通(144.94,1.03,0.72%)胀和更强劲的经济复苏计入价格,美国10年期国债收益率近几个月来持续攀升,本月更是从年前的不到1%快速跃升至上周五的1.344%,高于5个交易日前的1.157%和今年初的0.9%左右。而去年二、三季度,美债收益率都在历史低点附近徘徊。

美股市场则呈现结构性分化。标普500指数上周下跌0.7%,尤其受到科技股拖累,纳斯达克(13874.4628,9.11,0.07%)指数上周下跌1.2%。科技股经过几年的大幅上涨,被认为更容易受到收益率上升的影响。

另一边,鉴于长期利率上升对银行放贷活动的利好,银行股上涨。随着利率升高使得企业借贷成本有所增加,在一些热门科技股估值已经很高的情况下,许多投资者也放宽了对其它标的的选择范围。

美债利率走高对股市冲击到底有多大?分析认为,核心焦点是,收益率究竟能涨多高、涨多快。

一些机构分析师表示,本月美债利率突然加速,并可能继续以比预期更快、更不可预测的速度上行。相较于缓慢、有序的攀升,这将对股市等其他资产形成更大的破坏性。

华尔街日报援引市场分析师称,美债利率升高将从以下几个方面影响股市:

1. 随着收益率上升,大多数企业的借贷成本也会上升,从而影响利润。

2. 部分厌恶风险型投资者可能抛售股票,重返国债和企业债,以获得更有意义的回报。

3. 许多投资者使用10年期美债收益率作为股票估值公式中的贴现率,这使得此前实际利率下降对科技股的提振作用,要比价值股大得多,而随着利率升高,局面可能得到扭转。

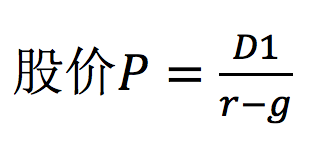

关于第3点,其中值得注意的是从最广为人知的股利贴现模型(DDM)来说:

(其中,P=股票价格,D1=下期股利,r=投资者要求的收益率,g=股利增长率)

根据公式,在股利D1不变的情况下,分母(r-g)越低,股价也就涨得越快。由于科技股通常具有较高、且更稳定的股利未来增长率g,因而此前随着实际利率下降,分母(r-g)大幅减小,股价迅速飙升。相较之下,对于许多价值型股票来说,其股息增长高度依赖于经济表现,疫情之下g跟随经济冲击同步降低,这种折现效应就不那么明显了。

既然如此,一旦美债利率从历史低点反弹,价值股股息增长率也进一步升高,科技股在股市中的主导地位很可能将不再延续。

BCA Research的首席欧洲投资策略师Dhaval Joshi上周在一份报告中写道,此前被超低债券收益率证明是合理的股市反弹,正在“变得不合理”。

不过,也有许多投资者对美债利率上升并不太担心,他们认为这是经济前景正在改善的一个可喜迹象。

Janus Henderson Investors研究主管Matt Peron表示:“我们的基本观点是,利率上升利大于弊。”他补充说,许多专业股票投资者已经在他们的估值模型中引入了更高收益率,而最大科技公司的估值通常与它们的价格相符。

不过他也表示,即便如此,利率上升可能会促使投资者重新考虑他们在不同领域的配置。比如他自己的团队在去年下半年开始增加对某些零售品牌和在线旅游企业的敞口,这些企业将受益于经济复苏,且不太容易受到利率上升的影响。