隔夜的黄金市场大暴跌被归咎于债市:美国通胀预期冲到了2年高位,收益率曲线趋陡,十年期基准美债收益率自去年3月份以来首次突破1%。

美债收益率历来被视为重要的基准利率和资本市场风向标。1%这个门槛的重要性,金十数据早在12月28日的文章《小心这个变盘信号:十年期美债收益率逼近1%重要关口!》中就提醒过。

利率策略师们也早就预测一旦美国参议院也落入民主党手中,十年期美债收益率会攀升突破该意义重大的心理关口。

骏利亨德森投资基金(Janus Henderson Investors)的跨资产主管Paul O’Connor在报告中写道:

“投资者们将要把尘封已久的‘蓝潮’剧本搬出来了。民主党横扫国会应该会提升对美国经济增长的预期,这显然会对美债收益率产生显著影响。”

德银美国首席经济学家Matthew Luzzetti称,在上月通过的9000亿美元刺激的基础上,美国今年有望再提供7500亿-1万亿美元的纾困计划。高盛(285.55, 14.62, 5.40%)的Alec Phillips则预测还会有6000亿美元。

基于美国即将扩大经济刺激规模的预期,大量资金正涌向相关交易。外媒称,通胀交易正成为海内外机构的一致共识。

对于这个重要变化,投资者是时候有个更全面的认识了!

(图片来源:Wind)

(图片来源:Wind)

黄金和美股的头号大敌?

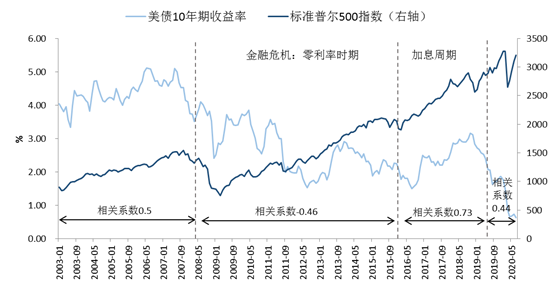

美债收益率及实际收益率的上行,或打击美股和黄金的上涨势头。

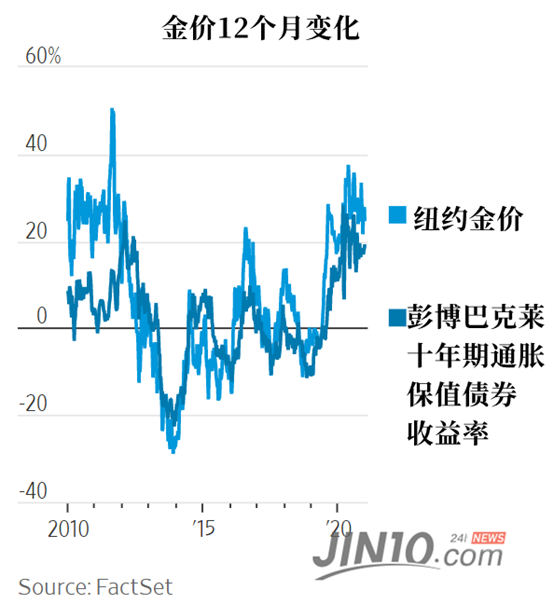

自2008年金融危机以来,黄金价格与十年期美债收益率呈明显的负相关关系。摩根大通(131.55, 5.90, 4.70%)研究发现,10年期美债实际收益率每升高0.25个百分点,黄金向相反方向移动80美元/盎司。

该行的大宗商品研究主管Natasha Kaneva之前两年多的时间都建议投资者买黄金,但她现在预期实际收益率将继续升高,金价到2021年底将跌到1650美元/盎司。

摩根士丹利(73.68, 4.19, 6.03%)分析师迈克尔·威尔逊(Michael Wilson)在最新研报中警告称,收益率飙升是市场无法应对的最大风险。

威尔逊在研报中指出,根据与股票、大宗商品和经济增长预测之间的一些简单关系,美国10年期国债收益率似乎至少低了100个基点(即1%)。

10年期美债收益率从当前水平提高1%将导致市盈率下降18%。对于纳斯达克

(12740.7939, -78.17, -0.61%)100指数而言,10年期美债收益率上升1%将推动市盈率下降22.5%。

对于美股来说,如果未来美债收益率的上升是渐进的,市场很有可能横盘调整;现在最大的风险在于,如果利率调整过快,股票价格可能会大幅回调,使得估值更适应当前利率水平。

除了美股和黄金,通胀交易与原油以及其他大宗商品的走势也会息息相关。

疫苗推广以来,抗通胀交易品种中,铜、铝、铁矿石等大宗商品不但从疫情的坑里“爬”出来了,还创出近年来新高。

评论称,作为“大宗之王”的原油,是通胀交易的最后一片洼地,如果今年全球经济全面复苏,肯定会迎头赶上。

近期高盛在2021年展望报告中提到“通胀姗姗来迟,但是已经开始回归”。工业金属和大宗商品或许会更受欢迎。报告还称,从逐险/避险角度看,未来铜比黄金更有吸引力。因为在再通胀时期,美元指数下跌使得大宗商品受到的利好大于黄金。

硬仗还在后面

因此,未来判断债市的走向,判断收益率能走多高,将变得至关重要。

摩根士丹利全球经济分析师Chetan Ahya称,对经济反弹的乐观看法,意味着通胀也将会明显攀升,而且他坚信美国通胀率年底前将达到美联储2%的目标,而且美联储将容许2022年的通胀率高于目标。

美债收益率还能涨多少已经成为一个关键争论话题。

彭博行业研究把1.17%视为目标,而其他机构一些则看向约1.27%的去年3月高点。瑞穗银行的Vishnu Varathan更加激进,认为短期内可以达到1.5%-2%。

然而,尽管未来两年参议院的情况变得比较清晰了,但债券交易员们依然面临一连串紧迫的问题。债市专家布赖恩·查帕塔(Brian Chappatta)在专栏文章中就提到以下三点:

其一,在未来民主党和共和党平分天下的参议院里,很多权力将落到双方党内那些最温和的人士手里。交易员还需谨慎评估拜登政府的政策。

例如西维吉尼亚州的民主党联邦参议员乔·曼钦(Senator Joe Manchin)。

过去四年来,民调分析机构“538”(FiveThirtyEight)给他打的“Trump Score”高达51.2%,是现任民主党议员中最高的。

“Trump Score”测算的是历次众议院投票中,议员投票方向和特朗普所提出的方向一致的概率。

曼钦在去年十月份说过,他希望民主党想方设法达成1.8万亿美元的经济刺激协议。他与另一位参议员、佛蒙特州的桑德斯(Bernie Sanders)在刺激支票金额方面也有冲突。据说桑德斯将领导参议院预算委员会。

所以说,民主党内部也不见得团结,又以拜登的“绿色新政”为例,在曼钦的家乡西维吉尼亚州几乎是不可能成功的,但在桑德斯的家乡佛蒙特州会受欢迎。

因此,要想判断美国这个全球最大债市的下一步,就要先判断拜登政府的政策优先项是什么,决定哪些政策能获得通过,且将如何影响美国经济增长。

要注意,除了老生常谈的财政刺激外,还可能会有更严格的监管,一旦控制住了疫情,美国富人和企业也可能面临更高的税率。

还有一件事情是投资者无论如何都会受到影响的,那就是前美联储主席耶伦(Janet Yellen)即将接任财长一职。

鉴于她与现任美联储主席鲍威尔(Jerome Powell)长期以来都有合作关系,有理由预期他们会同心协力保持利率在受控范围内,直到他们相信美国的劳动力市场重回疫情前的水平,且通胀能达到和超过美联储2%的目标。

这个目标有多远?昨晚公布的12月“小非农”ADP又出乎意料地跌回了负值,为去年4月以来首次,数据公布后十年期美债收益率短暂跌回1%下方。

美债收益率能否持续走高还取决于美国和其他国家能否提高新冠疫苗的推广和接种速度。

按照现在的全球速度,那肯定是很难的。美国能接种多少疫苗、速度能否跟上计划,就要看拜登上台后的治理能力了。

华尔街普遍预期到年中能“恢复正常”,如有延误,会造成严重的经济后果。

与此同时,投资者们还要真正弄懂那些指向通胀压力的经济数据,判断出真实的潜在通胀压力。

美国供应管理协会(Institute for Supply Management)周二发布的数据显示,12月份原材料价格指标已从65.4升至77.6,超过了预期的66。这是自2018年5月以来的最高水平。

本周早些时候,市场对未来十年通胀预期的衡量标准——十年期盈亏平衡率,也自2018年美联储结束加息以来首次突破2%。大宗商品价格也在上涨。

虽然美联储似乎对此并不担心,轮值票委埃文斯周二称欢迎通胀达到2%,还说即使达到3%他也不担心。但要明白,美联储依然会在可预见的未来里保证实际利率为负,以此将交易员们推向风险较高的资产,并促进经济发展。现在的十年期实际利率为-1.08%,接近纪录低位,如下图所示。

先锋集体的固定收益投资全球主管John Hollyer解释了他对鲍威尔和耶伦未来几年的政策预期:如果他们成功的话,名义利率会比现在低,同时他们希望通胀能走高达到或略高于2%,那将带来更强的名义GDP增速,长期以往十年或更久之后,美国就能去杠杆、降低债务。

在国会分裂时期,各种政治阴谋确实阻碍了货币政策和财政政策的协调统一。如今,这类障碍似乎有望被消除,至少在未来两年里。然而,尽管如此,这条通畅的道路是否真的能将市场带到了一个“田园诗般的”地方,仍取决于一系列棘手的问题和情况,这些难题单凭民主党人在参议院获得微弱多数是无法轻易解决的。

十年期美债收益率能重回1%固然是大事,至少表明美国不会像欧洲或日本那样陷入通胀的泥潭,但“硬仗”才刚刚开始。