满世界都是吹捧基金公司和基金经理的文章,有懂装不懂的,也有不懂装懂的,反正我是看不太懂,所以,#直到今天我都不明白#,只说基金公司和基金的好,对很多普通的基金投资者真的好吗?他们大部分都是小白,如果没有$悄悄盈这类职业投资者自己实盘投资的组合借鉴,岂不是各位说好,他们就买了,买错了怎么办呢?

本身大V作为一支独立的存在,站在投资者的角度,客观评价基金公司和基金产品才是,可是遍寻下来,没有一篇客观批评的文章,索性,这第一篇,我来吧。

今天我选个典型吧,先声明,这只是典型,他身上的问题是目前基金公司普遍的问题,只是碰巧我当初定投了他,只是碰巧他身上集中爆发了这几个特点。这个典型是万家基金公司的万家基金新动能005311,这支基金曾经是我悄悄盈持仓里两支科技主动型基金中的主力品种,但是在7月这一轮科技股的调整,我最终放弃了定投他,包括今天发车,也没有定投他,因为它实在是太让我失望了。现在回过头来看,主要有这么几个问题。

一、盲目追求规模,追涨式发行基金。

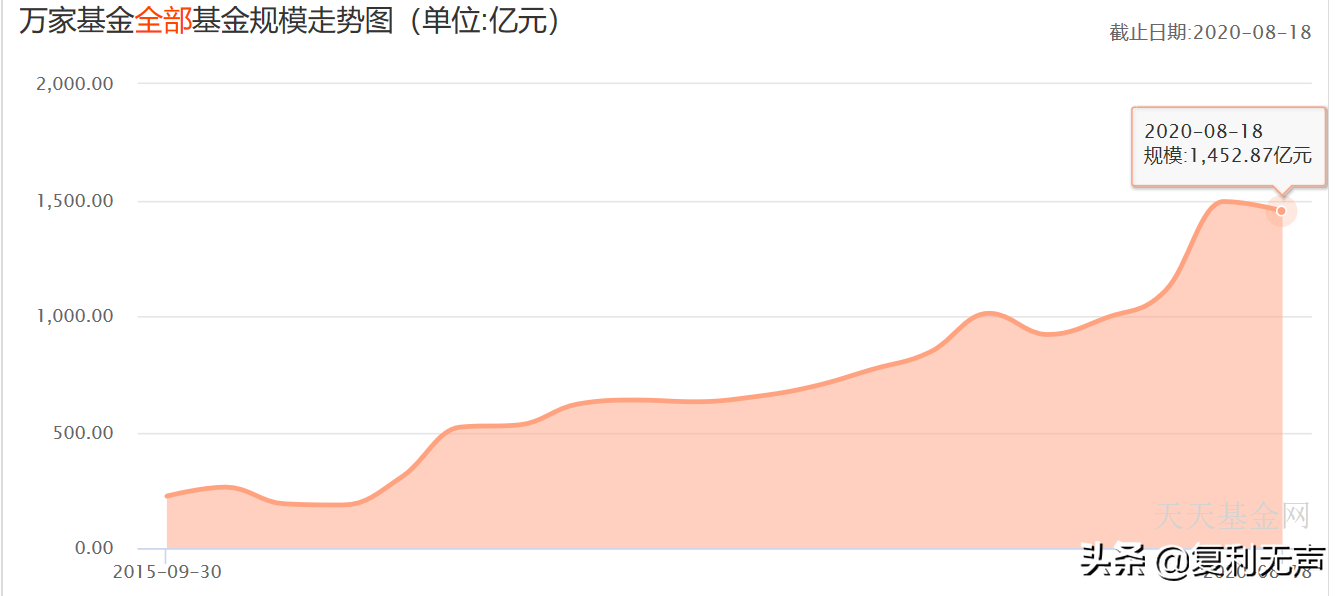

翻看万家的规模,可以看到,增长保持了线性,趋势图还是很好看的,截止8月18日,总规模1452亿,从曲线上看,规模有两次跃升,第一次是2016年6月由185亿跃升到2017年9月的637亿;第二次是2019年6月的920亿跃升至2020年3月的1493亿;从天眼查可以看到,中泰证券是其第一大股东(原齐鲁证券,山东地区佣金最高的证券,我的第一个账户就是他们家的,反复联系都不降佣金,弃之不用)。

从各种类型的基金排名来看,万家基金是典型的二线基金,全市场158家公募基金,有产品发行的152家,算上货币基金规模超过100亿的有105家,万家总规模1452亿排到34位,按照分类看,最好的是在混合型基金公司中排名21位。现在基金公司的头部效应越来越明显,可以看到,最近这一年包括万家基金在内的很多二线基金都在发力规模,希望自己不要掉队并能够择机突破。有这种心态的公司是非常多的,据说最近京城某排名前十的大基金公司,内部压力空前,老板下了军令状让全公司努力提升规模,完不成任务的KPI可不是奖金这么简单。在这样的压力下,大家想想,大干快上,能不出问题吗?

二、同一基金经理,发行多支同质化基金。

这样的情况下,自然就要严重依赖明星基金经理,可以看到万家的明星经理自然就是黄兴亮了,这一轮科技牛市中,黄兴亮主理的161903万家行业优选混合,在经历了7月份的大调整之后,仍然录得63.04%的涨幅,近两年的涨幅更是达到了188.34%。

在这样的情况下,万家公司围绕黄兴亮做了很多宣传以及产品发行,截至目前,黄兴亮名下有9支基金(含A\C两类),总规模达到了213亿,一个人就占据了整个公司规模的14.7%。而黄兴亮是一位风格非常鲜明的科技型基金经理,这些产品的持仓高度的重合、同质化,基本可以看做是一只基金。

三、基金经理主要经理放在了核心产品身上,收益率差距巨大。

我就以黄兴亮主理的161903万家行业优选混合和005311万家经济新动能为例,看下同质化之下,两者之间的收益差距。

上面是两支基金的前10大持仓股份,基本差别不大,但两支的收益率差距非常大,2020年黄主要产品161903的收益率为63.04%,而2019年10月变更发行的005311的收益率只有46.26%;其中的主要差别是在2020年7月以来的调整,按照统计,近3个月以来,161903的收益率是1.77%,而005311的收益率是-7.88%,也就是说3个月以来,同一位基金经理,基本相同的持仓基金,收益率差了9.65%,这是非常非常罕见以及不可理解的事情。

这里面的教训和建议:

第一,基金公司应该调整规模和收益的对比,少做短期的规模考核,多做长期业绩的考核,不要给基金经理增加规模的KPI,这对于做好业绩于事无补,只会把好的基金经理的业绩和名声搞的不像样子,并不会让公司快速成长。中国证券和基金行业发展到基金,仅仅依靠几次营销和几轮行业行情就能逆袭吗?不可能的,最终还是实力说话,所以基金公司练好内功才是根本,这跟我们职业投资者是一个道理。

第二,规模是收益的天敌,对于管理规模非常大的基金经理,一定要注意风险,规模从来都是收益的天敌,我在三三基金投资小方法里也说过,一旦规模超过150亿,最多200亿,基金经理的产品收益率必然受到影响,哪怕是张坤那种重仓大蓝筹、龙头公司的价投风格。按照规定,《证券投资基金运作管理办法》第31条给出双十规定,基金管理人运用基金财产进行证券投资,不得有下列情形:一只基金持有一家上市公司的股票,其市值超过基金资产净值的10%;同一基金管理人管理的全部基金持有一家公司发行的证券,超过该证券的10%。大家想想能没有影响吗?特别是一些流通比较小的上市公司。

第三,如果要申购,只申购明星基金经理的主打产品,其他的产品尤其是新发产品,千万不要认购。我们来看整个市场,几乎所有的基金公司都在围绕明星基金经理狂发产品,最后的结果是一个人同时管理7、8支产品,他有多大的精力去管理呢?而且这个过程中,特别是自己被迫管理多支产品的情况下,优先顾及自己的主打产品几乎成为必然。那么认购新发基金和非主打基金的,是不是就很吃亏了?

基本上,我想说的就是这些吧,这应该是近期市场唯一一篇敢于公开批判基金公司集中暴露的超发多发基金,牺牲新基民利益的文章了;写这个文章不是为了标新立异,主要原因就两个,第一个我投了005312,万家和黄兴亮对待不同产品的态度以及造成的收益差额损害了我的收益,这是不对的我要说;第二个,我首先是一个投资者,看到这样的行业乱象,并开始侵蚀投资者的利益,我想我说了也对得起自己的良心,本质上没有伤害任何人,反而是促进行业良性发展的好事情。