疫情退了,物价飙升:跑腿公司好日子没了

出品 / 新浪科技(ID:techsina)

作者 / 郑峻

疫情红利结束,通货膨胀飙升,科技类股大跌,那些疫情期间强劲增长的 " 疫情股 " 的好日子彻底结束了。而作为其中最具代表性的疫情股,跑腿平台 Instacart 也经历了残酷落差:不仅业务大幅下滑,连上市都大打折扣了。

发售现有股份为主

根据投资机构本周透露的消息,Instacart 高管已经明确告知潜在投资者,他们并不打算发行太多新股筹集资金,而会以发售员工现有股份变现为主,尤其是早期员工所持股份。

这个消息并不令人吃惊,也早在外界预期之中。去年就有消息传出,Instacart 不会采用传统的首次公开募股 ( IPO ) 方式,而是采用比较少见的直接上市的方式。

在公司上市这方面,总有一些公司选择不走寻常路,尤其是科技公司。2004 年谷歌就选择直接跳过承销商,以公开竞标的 " 荷兰拍卖 " 方式发行股份。近年来更有多家新贵选择直接上市,而不是公开募股。最知名的就是 2018 年上市的流媒体音乐平台 Spotify 和次年上市的协作办公平台 Slack。

与传统 IPO 方式相比,直接上市没有承销发行的环节,也不需要承销商。因为不发行新股,意味着并不需要更多融资,也不需要受到禁售期的限制,因此股票拥有更大的流动性,方便公司员工和股东随时抛售自己的持股。

但两者存在明显差别的是,Spotify 和 Slack 选择直接上市是因为对自身业务充满信心,也没有太大的融资需求。而 Instacart 的情况却并非如此。他们之所以决定跳过承销商和 IPO,更大的可能性是因为对自身估值没有太大的信心,也对发股融资没有什么预期。

现在的市况,显然不是 IPO 的好时机。由于美国通货膨胀居高不下,触及 40 年高点,急于遏制通胀的美联储今年以来已经连续三次大幅加息 75 个基点。频频加息不仅给美国经济踩下了急刹车,更让投资者担忧美国经济会陷入衰退。

在这样的市场背景下,美国股市结束了过去两年因为美联储无限放水的大牛市,今年以来急转直下大幅走低。过去两年领涨股市的科技类股,这回也是下跌最惨的行业。纳斯达克指数今年以来已经累计下跌了 30%,而 Meta、Netflix 等公司更是跌幅超过了 40%。

股市严寒,自然会让科技公司选择按下上市暂停键。到本周三,美国股市已经有 238 天没有出现规模超过 5000 万美元的科技公司 IPO,这也创下了 2008 年金融危机以来的最长时间科技公司上市荒记录。移动支付公司 Stripe 或许是估值最高的未上市创业公司 ( 接近千亿美元 ) ,他们也无限期推迟了 IPO 计划。其他疫情红利股目前股价也走势艰难。外卖平台 DoorDash 股价已经缩水超过一半,现在的市值只有 220 亿美元,只有 2020 年巅峰市值的三分之一。

股东员工着急套现

那么 Instacart 为什么还要在这样的股市寒冬中直接上市呢?他们真的等不住了。直接上市没有禁售期,投资者、高管和早期员工们可以迅速售股变现;不必继续等待解禁。

Instacart 创办于 2012 年,已经有十年历史,在硅谷已经算是一家老公司了。对那些早期员工来说,上市是他们在这家公司工作多年的最大期盼,对于投资者来说,他们也热切希望可以变现投资回报。

股票上市就有了流动性,这在现在的市况下也是一个小小的优势,有助于 Instacart 从其他创业公司吸引员工,因为在目前的市况下,能上市已经是员工们的福音,其他创业公司的上市计划更是遥遥无期。

实际上,Instacart 员工已经没多少耐心了。一位 Instacart 的员工向新浪科技透露,今年 7 月底 Instacart 曾经通知员工参加周四上午十点的 " 重要 " 全员大会。大家都以为公司会在这次会议上宣布上市消息。因为此前公司创始人兼执行董事长梅塔 ( Apoorva Mehta ) 宣布,一旦公司上市他就会隐退。

然而,这场会议持续了数个小时,却始终专注于讨论公司业务与产品更新,而对上市计划只字不提。员工们抱着满满的心参会,最终却只能带着失望回去工作。" 往好了想,至少公司没有宣布裁员 ",这位员工回忆那次会议时自嘲。

现在直接上市或许是 Instacart 在当前情况下最好的选择。Instacart 上一次融资还是在 2021 年 3 月,他们以 390 亿美元的估值融资了 2.65 亿美元,筹集资金完全来自于现有股东,包括风投巨头安德森霍洛维茨基金 ( Andreessen Horowitz ) 和红杉资本,以及富达投资 ( Fidelity ) 和普信 ( T. Rowe Price ) 等等。

那是 Instacart 最后的美好时光。Instacart 筹集这笔资金是为了招聘人才,提振业务,在上市之前冲一把业务量。投资者们也期待着从当时红红火火的股市中变现,得到丰厚的投资回报;创始团队和高管员工更期待着上市,他们将因此变成千万慎之亿万富翁。

但形势很快就发生了变化,一年之后已然是天差地别。今年 3 月,Instacart 的估值已经暴跌了 40%,降到了 240 亿美元,几乎跌到了 2020 年的水平。按照这样的估值缩水势头,去年投资者追加的投资基本是砸了水漂。

然而,此次估值暴跌却是 Instacart 股东和高管们愿意看到的。因为按照 2022 年的股市状况,现在的 Instacart 根本不可能以 390 亿美元的估值上市,不太可能得到市场的认可。在二级市场上,Instacart 股票的交易量极低。主动大幅降低估值,有助于 Instacart 股票恢复公允价格,才能帮助股东和高管们售股套现。

疫情带来高速增长

虽然 Instacart 已经有十年历史,但真正全面普及和迅猛增长还是在 2020 年 3 月之后。新冠疫情在美国全面爆发,各地纷纷陷入停摆居家。由于担忧病毒肆虐,诸多线下商店被迫关闭," 居家避难 " 的民众纷纷转向网购采购日常用品,而 Instacart 这样的跑腿采购平台则迎来了自己的黄金增长期。

在美国疫情全面爆发和各地停摆之后,Instacart 的应用下载量就暴增了 218%,订单数增长了三倍以上。为了满足急剧飙升的送货需求,Instacart 不得不紧急在全美各地招聘了 30 万名送货员。从每日生鲜到日用百货再到常用药品,只要商店里有卖,Instacart 就能送货到家,而且还可以无接触交付。

当时因为各地停摆而暂时失业的 Lyft 司机们,成为了 Instacart 最理想的劳动力来源。当年 8 月,Instacart 与美国超市巨头沃尔玛达成合作协议,在洛杉矶、旧金山、圣地亚哥等地推出当日送达服务。

2020 年是 Instacart 业务的黄金时光。那年 10 月,Instacart 在现有投资者筹集了 2 亿美元,估值达到 177 亿美元。比起 2018 年底时期的 78 亿美元估值翻了一倍多。仅仅半年之后的 2021 年 3 月,这一估值又飙升到 390 亿美元,翻了整整一倍多。

当时的估值飙升是有数据支撑的。2021 年 Instacart 营收继续增长了 20%,达到 18 亿美元。根据市场调研公司 YipitData 的统计数据,去年美国日用品递送服务市场,Instacart 的市场占有率达到了 52%。

Instacart 的商业模式很简单,没有自己的商品仓储。用户在他们网站下单之后,Instacart 的买手 ( 送货员 ) 就从合作的线下商家处提货再送到消费者手中。当然,Instacart 上的商品定价是高于合作商家的,此外消费者还要支付服务费和配送费,还要给送货员至少 5% 的小费。

这种纯跑腿模式给 Instacart 带来了轻资产优势,但随着疫情爆发之后业务猛增,Instacart 也不得不面临着劳资纠纷的压力,甚至引发了政府部门的介入。几乎从 2020 年 3 月开始,送货员们就不断威胁组织罢工,要求 Instacat 提供足够的防护设备,要求提供疫情工作补贴,要求为密接与感染的送货员提供带薪隔离与病假。他们的诉求也引发了工会组织的吸纳投票,更吸引了各地政府的介入施压。

当年 6 月,华盛顿特区司法部长的亲自谈判下,Instacart 终于同意为送货员提供带薪病假以及远程诊断服务。2021 年 1 月,Instacart 首次开始裁员,但主要针对那些参加工会的员工,当然官方理由是因为合作商家开始转用自家的送货服务。

Instacart 订单增长陷入停滞

红利退去增长堪忧

然而,疫情带来的红利来的快,去的也快。随着美国各地逐渐解除停摆居家,Instacart 的美好时光也在消退。就在 Instacart 积极准备上市的时候,宏观经济和资本市场都发生了巨大变化,2021 年 3 月的最后一次融资,成为了他们的 " 印第安之夏 "。

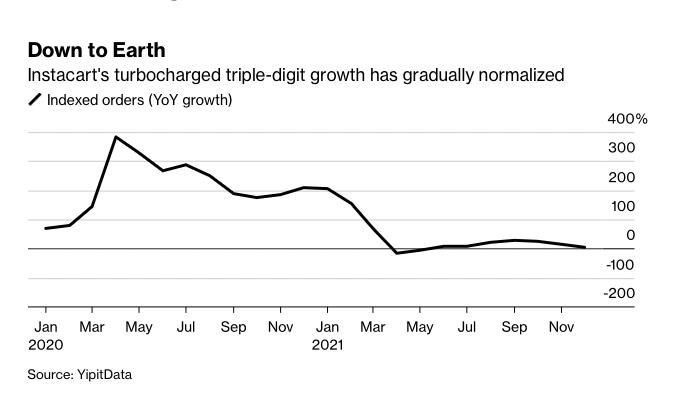

市场调研公司 YipiData 的统计数据显示,Instacart 的疫情红利正是从去年 3 月开始消退的。2020 年 3 月订单数增长三倍的疯狂业绩早已成为历史,2021 年 3 月订单数增长首次跌破了 100%,并在 4 月份出现了负增长,随后则完全陷入停滞。

就在冲刺上市的时候,Instacart 却陷入了增长停滞,面临着开拓新业务的压力。去年 8 月,Instacart 创始人梅塔辞去 CEO 职位,转而担任执行董事长。加入 Instacart 董事会只有 8 个月时间的前 Facebook App 主管西蒙 ( Fidji Simo ) 接过了 CEO 职位。

在她的推动下,Instacart 在今年 3 月推出了企业服务平台,意在提振自己在企业市场的业务营收,推出面向商家的广告服务。此外,Instacart 还在去年收购了自动购物车和送餐软件公司,试图拓展自己的新业务线。在新 CEO 的带领下,今年 Instacart 再度恢复了增长,第一季度和第二季度营收分别增长了 15% 和 39%。

然而,未来 Instacart 的核心业务增长前景依然面临着疑问。随着疫情进入第三年,新冠疫苗的逐渐普及,Omicron 变种毒性弱于此前变种,美国各地在今年第二季度逐渐解除各种防疫限制措施,甚至室内场所也不需要戴口罩。各大商场和超市都重新回到了疫情之前人满为患的场景。

尽管 Instacart 依然是美国日用品递送服务市场上的首选,市场份额依然超过 50%,但投资者更为看重的是未来增长空间。随着 DoorDash 和 UberEats 今年开始从原先的外卖业务扩展到日用品递送服务,Instacart 未来也将面临更为激烈的竞争。

物价飙升也给 Instacart 的业务前景蒙上了一层阴影。随着东欧战争爆发,今年第二季度油价和食品价格大幅增长,美国通货膨胀率一度突破了 9%,达到了 40 年未见的高点。美联储不得不连续大幅上调利率,但也引发了对美国经济硬着陆陷入衰退的担忧情绪。

在 Instacart 购物要平均多支付 25%

在这样的通胀压力和衰退预期下,如果消费者开始削减自己的支出,Instacart 就成为了他们最容易省下的开支。根据美国媒体的统计,通过 Instacart 购物享受送货上门服务,平均要比自己去店里购买多支付 25% 的价格。现在只要自己去商场超市购物,就可以轻松省下这笔支出。

创办十年之后,Instacart 已经拥有 960 万活跃用户,50 万买手 ( 送货员 ) ,更在疫情期间成为最受关注的独角兽企业。然而,在疫情逐渐退去之后,Instacart 的增长空间和上市前景也逐渐陷入了暗淡。这只疫情股还能维持增长吗?